Содержание:

Можно ли открыть (оформить) вклад через интернет?

Вопрос: Скажите, можно ли открыть вклад через интернет? Такое оформление вклада надёжно?

Ответ: Открыть вклад конечно можно. Даже на нашем сайте среди рекламы есть много таких предложений. Теперь что касается надёжности интернет вкладов.

Надёжность оформления вкладов через интернет-банк складывается из двух составляющих:

- специальные каналы связи и их защищённость, т.е. о связи

- сам порядок оформления вклада банком.

О специальных каналах связи. Как и при всякой работе через Интернет, в проведении финансовых операций – всегда присутствует доля риска. И хотя банками применяются современные эффективные методы для защиты информации при работе в Интернете (специальные защищенные SSL-каналы, использование одноразовых паролей; автоматическое отключение, СМС — информирование об операциях и т.д.) — 100 процентной гарантии нет. Поэтому-то банки, при подписании Договора дистанционного банковского обслуживания пытаются себя подстраховать, обязательно включая в договор пункт приблизительно такого содержания: «Клиент соглашается с получением услуг «ОнЛ@йн» через сеть Интернет, осознавая, что сеть Интернет не является безопасным каналом связи, и соглашается нести все риски, связанные с возможным нарушением конфиденциальности и целостности информации при её передаче через сеть Интернет».

Теперь о вкладе. Сегодня отлажена работа банков с клиентами через удалённую систему «Банк-клиент» или «Телебанк», с электронной подписью на распоряжении о проведении операции; с получением подтверждения о проведении операции; с кодами для работы со счётом. Принцип оформления вкладных операций через Интернет именно такой. Электронный платеж и электронная подпись – это узаконенные инструменты платежа (ФЗ от 10 января 2002 г. N 1-ФЗ «Об электронной цифровой подписи»). А вот с оформлением самого вклада – сказать, что всё и во всех банках надёжно и соответствует букве закона — не могу, здесь надо определяться, изучая порядок и последовательность оформления документов.

При работе через Интернет с действующим вкладом или новым вкладом, по которому стандартный договор вклада оформлен предварительно в обычном порядке проблем, конечно, нет: снимай, пополняй или возвращай через систему «Онлайн» в соответствии с договором, и всё. А вот если новый вклад открывать через интернет на основании договора об обслуживании, то стандартного договора банковского вклада в письменной форме (Ст. 30 ФЗ от 02.12.1990 N 395-1 и статья 836 ГК РФ) не будет, и сберкнижки (Ст. 843 ГК РФ), если таковая в банке оформляется, тоже не будет.

На руках у вас будет, скорее всего, общий Договор на обслуживание текущего счета в банке и Договор дистанционного банковского обслуживания или вообще анкета на оформление дебетовой карты. Фактом передачи средств во вклад будет только электронное подтверждение о принятии вклада, которое должно давать вам право вернуть средства.

Комментариев пока нет. Коментирование отключено

Последние новости на сегодня

30.10.18

30.10.18

Календарь на 2019 год

Открываем вклад через интернет – пошаговая инструкция

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Системы онлайн-банкинга очень удобны – ведь все операции со счетами, кредитами и вкладами вы можете производить, не выходя из дома. Однако многие до сих пор не решаются открывать депозиты без визита в банк, опасаясь за сохранность своих средств.

Не стоит беспокоиться – системы интернет-платежей уже давно отлажены банками так, что открыть вклад онлайн можно не только быстро, но и абсолютно безопасно. Предлагаем вам краткую инструкцию по тому, как произвести эту операцию.

Почему именно онлайн-вклад

Если вы еще сомневаетесь, стоит ли отдать предпочтение онлайн-вкладам или отнести деньги в банк лично, предлагаем вам список преимуществ заключения договора через интернет:

- Это комфортно – вы экономите силы, время и деньги, которые потратили ба на поездку в офис банка, стояние в очередях, заполнение документов и т.д.

- Это безопасно – вам не нужно обналичивать средства и нести их в отделение банка, а значит, вероятность кражи устранена.

- Это быстро – сейчас практически у всех деньги хранятся на счетах. Чтобы перевести свои средства на депозит, достаточно нескольких кликов мыши.

- Это выгодно – многие банки, стремясь снизить нагрузку на офисы, предлагают по онлайн-вкладам ставки на 1-2% выше, чем по обычным депозитам, которые открываются лично в отделении.

- Это законно – возможность заключения договоров депозита онлайн, с использованием электронной цифровой подписи, оговаривается о основных актах, регулирующих банковскую деятельность. Таким образом, заключенный договор абсолютно легитимен даже без подписания «бумажной» версии.

- Это защищено – онлайн-депозиты, как и традиционные, подпадают под действие системы страхования вкладов.

Как мы видим, оформление депозита через интернет имеет только плюсы – а это значит, что можно спокойно доверить свои деньги банку в режиме «онлайн».

Открываем вклад онлайн

Каким же образом происходит процедура оформления онлайн-депозита? Пройдем основные шаги.

- Шаг первый . Становимся клиентом банка. Для того чтобы открыть вклад в режиме онлайн, вам нужно заключить с этим банком договор обслуживания – то есть открыть счет, с которого вы впоследствии будете переводить деньги на свой депозит. Если он у вас уже есть, то этот шаг можно пропустить. В противном случае визит в банк неизбежен.

- Шаг второй . После подписания договора вы вносите деньги на свой счет – наличным или безналичным способом.

- Шаг третий . Регистрируетесь в интернет-банке, получаете логин и пароль.

- Шаг четвертый . Выбираете вклад, который можно оформить онлайн, заполняете требуемые сведения, подтверждаете анкету. Здесь нужно будет указать номер карты или счета, с которого будут списаны средства для размещения на депозите.

- Шаг пятый . Через некоторое время операция пополнения счета депозита будет завершена, а статус заявки банк поменяет на «исполнена». С этого момента вы становитесь вкладчиком.

Таким образом, при наличии открытого счета в выбранном банке вы можете открыть вклад за считанные минуты . Это очень удобно, особенно если вы являетесь активным пользователем онлайн-банкинга, обслуживаетесь в этом финансовом учреждении в рамках зарплатного проекта, имеете ссуды, кредитные и дебетовые карты.

Вклады через интернет-банк — насколько это надежно?

На волне роста количества банков, предлагающих частным лицам открыть вклад дистанционно, все большее число банковских клиентов интересуется, насколько виртуальные договоры надежны и безопасны в отношении средств вкладчиков. В этой статье мы не будем анализировать уровень информационной и технической безопасности обмена данными через электронные каналы связи. Посмотрим на вопрос со стороны легитимности договора банковского вклада, имеющего лишь виртуальные подписи заинтересованных сторон.

Нормативная база

Сразу заверим обеспокоенных вкладчиков — электронные подписи и документы вполне узаконены российским законодательством. Регламентирующих нормативных актов множество. Приведем в пример лишь основные: статьи 434, 428, 836 Гражданского кодекса РФ, Закон от 27 июля 2006г. № 149- ФЗ «Об информации, информационных технологиях и о защите информации», Закон от 02 декабря 1990г. N 395- 1 «О банках и банковской деятельности», Закон №177-ФЗ от 23 декабря 2003г. «О страховании вкладов физических лиц в банках Российской Федерации», Закон от 06 апреля 201г. № 63-ФЗ «Об электронной подписи» (вступивший в действие в июле 2012г. и заменивший старый Закон № 1-ФЗ от 10 января 2002г.), Закон от 7 февраля 1992г. N 2300-1 «О защите прав потребителей», Положение от 26 марта 2007г. № 302-П «О правилах ведения бухгалтерского учета в банках» и т.д.

В свою очередь сами кредитные учреждения прописывают необходимые юридические обоснования во внутренних Правилах, регламентирующих порядок документооборота. Наличие Правил контролирует надзорный орган от государства – Банк России. К сожалению, Центробанк не оценивает правовые аспекты юридических терминов в содержании.

Удобно и выгодно

Приглашения открыть вклад в онлайн-системе начали появляться относительно недавно, несмотря на многолетнее существование интернет-банкинга. Пока в Москве такой сервис рекламируют чуть больше двух десятков кредитных учреждения с банковской лицензией. Хотя, конечно, с ростом популярности услуги на рынке будет увеличиваться и количество предложений.

Надо отметить, что сама система дистанционного доступа к банковскому счету появилась у российских клиентов еще в конце прошлого века. Сначала интернет-банкинг был привилегией юридических лиц. Потом и физические лица получили возможность управлять финансами в онлайн режиме. Но открывать депозит через интернет пока могут клиенты далеко немногих банков. Сегодня довольно быстро приумножается число разнообразных дистанционных услуг для граждан от «банк-клиента», «интернет-банка» и «мобильного банка» до «электронных кошельков» платежных систем.

Несомненно, сервис онлайн очень удобен для всех. При этом банк сокращает накладные расходы на прием и обслуживание клиентов в офисах, параллельно решая вопрос о хранении бумажного архива. Сами вкладчики экономят время на посещение кредитных учреждений, ожидание в очередях и общение с банковскими служащими в офлайн-режиме. Выгода очевидна — одни наращивают клиентскую базу и привлеченные денежные ресурсы. Другие получают удобную возможность быстрого управления своими средствами 7 дней в неделю и 24 часа в сутки, а, следовательно, и дополнительное время, чтобы еще больше зарабатывать и тратить эти денег.

Риски и как их снижать

Но, говоря об избавлении от лишних бумаг, удобстве и увеличении скорости получения услуг, нужно помнить об определенных рисках, сопутствующих электронному документообороту: например, масштабный сбой электропитания, компьютерный вирус или банкротство банка. В этом смысле можно посоветовать более серьёзно подходить к выбору депозитарного института для личных сбережений, особенно планируя использовать технически сложные банковские продукты. Только грамотная и профессиональная организация процесса внутри банка позволит сохранить денежные средства клиентов.

Расскажем, как в самих кредитных учреждениях решается проблема страхования от подобных рисков. Не секрет, что все электронные транзакции от бухгалтерских проводок, простых операций до ЭЦП на документах хранятся на компьютерном сервере. В каждом банке должны существовать несколько серверов, в том числе запасных, куда вся информация копируется порой по несколько раз в день. Кроме того, существуют организационные регламенты, предписывающие порядок действия сотрудников на случай сбоя программного обеспечения. В этих обстоятельствах банковские служащие должны пользоваться бумажной документацией, обязательно дублирующей все электронные записи по счетам клиентов. Реестры движений по бухгалтерским счетам ежедневно печатаются, подписываются руководством и сдаются в архив.

Внутренний и внешний аудит периодически проверяет соблюдение правильного документооборота.

При наступлении страхового случая банкротства актуальные сведения о клиентских операциях должны поступать в государственное агентство по страхованию вкладов и в электронном, и в бумажном виде. На основании такой информации составляется реестр вкладчиков, которые могут рассчитывать на возмещение по банковским счетам – депозитным, текущим или карточным. Поэтому для обращения в АСВ достаточно будет предъявить документ, удостоверяющий личность без бумажного договора банковского вклада или счета.

Напомним, что по действующему сегодня законодательству страхованию в АСВ не подлежат вклады в драгоценных металлах и инвестиционные вложения в паи или ценные бумаги с повышенной доходностью. Последние часто входят в состав структурных продуктов, частью которых являются и банковские депозиты. О таких наш сайт уже писал ранее. Поэтому государственному страхованию подлежат не все депозитные продукты.

Учитывая субъективные факторы ведения банковского дела, думаем, надежнее было бы иметь на руках бумажный оригинал подписанного договора с юридическим лицом, который пригодится на случай обращения с жалобой в Центральный банк или в суд. Хотя сейчас и эти организации принимают в качестве доказательств электронные документы.

Но многие ли частные лица умело хранят их в своем компьютере с надлежащей ЭЦП? Ведь судебные органы, прежде всего, будут запрашивать подтверждение на цифровом или бумажном носителе у обеих сторон. К тому же некоторые юристы говорят о спорности иных терминов и положений, которые применяют банки в своих отношениях с потребителями их услуг. Нелишним будет напомнить о различиях в технологиях систем «Банк-клиент» и «Интернет-банкинг». Только первая подразумевает установку на компьютере специального программного обеспечения, которое хранит информацию ее владельца. Вторая система не держит в памяти клиентской машины ничего.

Практика документального оформления

Посмотрим, какие условия открытия вкладов через интернет прописаны в документах крупнейших российских банков. Альфа-Банк заключает с физическими лицами Договор комплексного обслуживания, состоящий из 73-х листов. В нем предусмотрены варианты открытия депозитов без дополнительного заключения договора вклада. Подтверждением двустороннего соглашения является заявление от гражданина о присоединении к общему Договору, которое может быть отправлено с помощью ЭЦП через интернет. Банк обязывает клиента знакомиться каждые 5 дней с возможными обновлениями в правилах обслуживания, но оставляет за ним право не забирать свой экземпляр оригинала документа с «живой» подписью руководителя.

В Промсвязьбанке несколько иная технология, впрочем, очень похожая на аналогичные в других учреждениях. Здесь клиент предварительно в офлайн подписывает соглашение о присоединении к Договору дистанционного банковского обслуживания. Бумажные документы физическое лицо получает в офисе банка. В приложении к соглашению существуют Правила размещения частными лицами средств на вкладах на 23 листах и Правила дистанционного обслуживания на 37 страницах.

В том и другом случае банки представляют вкладчикам разнообразные отчеты и выписки в электронном виде дистанционно. Если в течение 5-ти дней от владельцев счетов не поступает возражений, то считается, что совершенные операции подтверждены контрагентами.

Наши рекомендации

Как видим, клиентам кредитных учреждений непросто бывает разобраться в собственных договорных отношениях с банками. Поэтому рекомендуем все же забирать у второй стороны необходимые договоры, выписки и отчеты в бумажном виде с удостоверяющими печатями и подписями уполномоченных сотрудников. Некоторые обычно подтверждаются только распечатанным на принтере черным штампом «заверено электронно-цифровой подписью» (вполне законно), но в банковских тарифах есть пункт, предусматривающий платную услугу заверки документов синей печатью по желанию клиента.

Надо отметить, что пока судебная практика не знает прецедентов отказа финучреждений от обязательств по договору банковского вклада, заключенного через интернет-систему. Надеемся, что так оно и будет всегда. Видимо, здесь играет свою роль множество факторов: и наличие обширной нормативной базы, и надзор за банковской деятельностью её основного регулятора Банка России, который периодически избавляется от нечестных и рискованных игроков среди банков.

Боязнь отзыва лицензии и потери деловой репутации заставляет сегодня многих банкиров с оглядкой относиться к хитрым приемам ведения бизнеса. Да и государство медленно, но верно совершенствует законодательную базу, как это было совсем недавно с дополнительными комиссиями банков при кредитовании или «подстрочными» ссудными процентами, фактически превышающими те, что указаны в рекламе. Хотя согласимся с утверждением, что банковская система еще очень далека от совершенства. Средства массовой информации порой небезосновательно рассуждают о несправедливости финансового бизнеса по отношению к обществу и его гражданам.

С одной стороны технические новинки упрощают жизнь современного человека, с другой – усложняют существование, наполняя действительность множеством компромиссов и условностей. В этом ключе советуем набраться терпения и изучать внимательно все пункты двухсторонних соглашений, даже если это займет много времени. Когда дело касается ваших личных финансов, тем более не стоит пренебрегать требованием от банка основополагающих документов с «живой» подписью уполномоченного лица и подтвержденных круглой синей печатью.

Еще одна рекомендация – чаще консультироваться у специалистов. Читайте наш сайт, где вы всегда найдете новости в рубрике «Советы вкладчикам», которая и дальше будет повышать финансовую грамотность банковских клиентов. В разделе «Лучшие вклады» найдутся предложения от крупнейших банков, обещающих повышенную ставку по депозитам, открытым через онлайн систему.

Открыть вклад в Газпромбанке

Вклады от Газпромбанк – отличный способ сохранить и приумножить собственные сбережения. Клиент может сам подобрать наиболее оптимальную программу в зависимости от потребностей. Все вклады застрахованы государственной системой страхования вкладов.

Какой вклад открыть в Газпромбанке

Все депозитные программы в банке подразделяются на базовые, специальные и программы, предназначенные для пенсионеров. Каждый клиент сможет подобрать подходящий для себя вклад благодаря разнообразию условий и процентных ставок.

Депозиты с пополнением

Вклады с пополнением подразумевают доходность от 6,5 процента до 7,8 годовых. Вклады по которым нельзя проводить приходные операции позволят увеличить свой доход в диапазоне от 6,5 до 9,5 процента в год. Минимальные взносы для открытия счетов первых двух линеек — от 15 до 50 тысяч рублей. Вклады для пенсионеров позволят получить доход от 6,5 до 7,9%, а минимальные взносы по ним начинаются от 500 руб. до 15 тыс.

Обратите внимание, указан диапазон максимальных процентных ставок, по действующим программам Газпромбанка.

В Газпромбанке всего два вклада, по которым разрешены расходные операции без потери процентов (т.е. частичное снятие денежных средств) — Динамичный и Пенсионный.

Базовые программы

Все вклады линейки Базовая в Газпромбанке являются пролонгируемыми, т.е., могут быть продлены на тех же условиях неограниченное количество раз, без дополнительного волеизъявления клиента. Кроме того, клиент может выбрать принцип выплаты процентов — в конце срока или в конце отчетного периода (года или месяца). Вклады Накопительный и Динамичный можно пополнять в пределах установленных условий.

Специальные условия

Вклады Специальной линейки открыть можно на более жестких условиях — пролонгация по ним не предусмотрена, а проценты можно получить только в конце срока. Только одна программа — вклад Электронный предполагает дополнительное внесение средств. Совершение расходных операций запрещено.

Как оформить вклад в режиме онлайн

В связи со спецификой обслуживания клиентов, открыть или оформить вклад в режиме онлайн с помощью дистанционных каналов обслуживания в Газпромбанке невозможно. В Домашнем банке (Интернет-банке) онлайн вы можете получить различную информацию по уже открытым вкладам.

Чтобы оформить или открыть вклад, необходимо обратиться в любое отделение Газпромбанка, которое представляется наиболее удобным, и заключить договор комплексного обслуживания с банком.

Кроме того, чтобы открыть вклад, выберите наиболее подходящую программу, внимательно изучив все условия обслуживания, предоставления и выплаты дохода по вкладу. После того, как банк оформит все необходимые документы и счет вклада будет открыт — клиенту необходимо внести минимальную сумму условной активации счета.

Обратите внимание, получать информацию о своих депозитах клиент сможет онлайн через Домашний банк. Также онлайн доступно пополнение вклада или частичное снятие средств с его счета (если это предусмотрено его условиями) путем перечисления на другие текущие счета клиента.

Чтобы оформить и открыть вклад Газпромбанк необходимо лично явиться в отделение с документом, удостоверяющим личность (паспортом). Копия договора об открытии вклада выдаётся клиенту на руки. Для закрытия вклада необходимо предъявить паспорт и договор на оказание услуг. К сожалению, в настоящий момент открытие вкладов онлайн в Газпромбанке не предусмотрено.

Лучшие вклады в банках в 2018 году: условия и процентные ставки

Банковский вклад — выгодный способ сохранения и преумножения денег.

Рассчитать доход от предлагаемого вклада можно самостоятельно в пару кликов — с помощью онлайн-калькулятора на сайте банка.

Возможность совершать операции по открытию или закрытию вклада через интернет-банк или мобильное приложение позволяет клиентам выгодно размещать свои средства не выходя из дома.

Специальный вклад «Для жизни» с повышенной доходностью доступен только тем, кто оформляет программу накопительного или инвестиционного страхования жизни.

Текущий счет «Клик» — это возможность получать доход до 5% годовых в рублях на остаток ваших средств ежедневно на всю сумму остатка.

Вклад «Первоклассный» отличается возможностью сохранения начисленных процентов при досрочном истребовании вклада по истечении половины его срока.

С онлайн-вкладом «Клик Депозит» можно получить повышенную процентную ставку и сэкономить время.

Вопрос сохранения и приумножения денежных средств актуален всегда. Один из наиболее разумных и безопасных вариантов — открытие банковского вклада. Какой банк и депозит выбрать для максимально выгодного вложения средств в 2018 году? Какие критерии, помимо процентной ставки, являются важными?

Предлагаем актуальный обзор лучших условий по вкладам в российских банках.

Какой вклад лучше открыть?

Для начала попробуем провести маленький ликбез, чтобы разобраться, от чего же зависит уровень процентных ставок в банках. Сразу отметим, что на величину доходности по вкладам влияет сразу несколько взаимосвязанных факторов:

- Уровень инфляции.

- Темпы роста вкладов населения.

- Конкуренция между банками за вкладчиков.

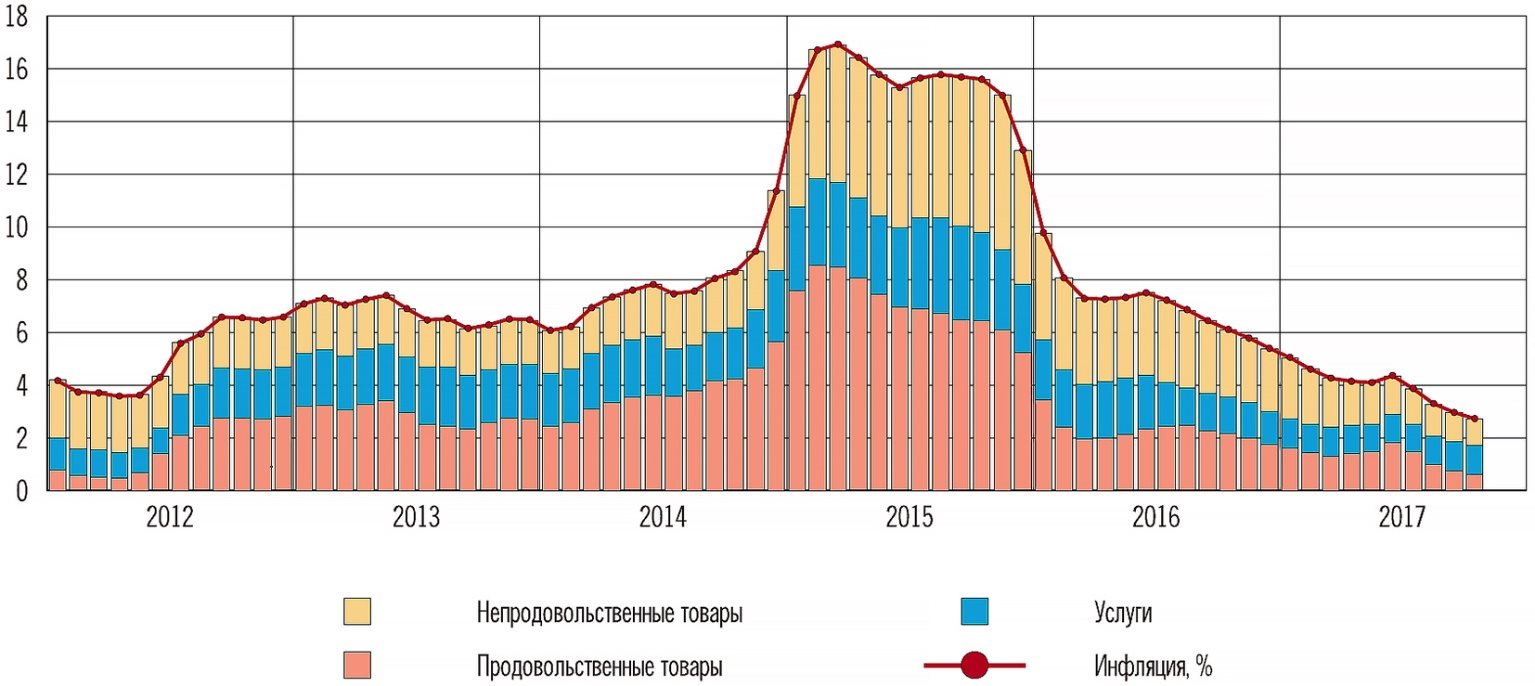

- Изменение ключевой ставки Центробанком РФ (см. рис. 1).

- Отток иностранных инвестиций и блокада долгового рынка, то есть дефицит ликвидности и фондирования (привлечения денежных средств от организаций).

- Изменения в законодательстве (до 31 декабря 2015 г. действовала льгота: перестали облагаться НДФЛ проценты по рублевым вкладам граждан, размещенным по ставке до 18,25% годовых; произошло увеличение суммы страхового возмещения по депозитам с 700 000 руб. до 1 400 000 руб.).

Справка

Ключевая ставка — это процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора, то есть величина процента, под который Центробанк РФ кредитует частные банки на еженедельной основе и одновременно готов взять на хранение денежные средства у них. Является основным индикатором денежно-кредитной политики. Напрямую влияет на уровень процентных ставок по вкладам. С 26 марта 2018 года ставка равняется 7,25%. На заседании Совета директоров Банка России, состоявшимся 27 апреля 2018 года, значение ключевой ставки было оставлено в силе. Напомним: еще только 12 февраля 2018 года она была снижена до 7,5%.

Некоторую путаницу вносит понятие «ставка рефинансирования», которая также используется при кредитовании частных финансовых организаций, но с момента введения ключевой ставки, то есть с 13 сентября 2013 г., она носит второстепенный и справочный характер, а с 1 января 2016 г. приравнивается к ключевой ставке, о чем сказано в документе «О системе процентных инструментов денежно-кредитной политики Банка России».

Рис. 1. Изменения ключевой ставки ЦБ РФ с 1 января 2016 года [1] .

На сегодняшний день Банк России формирует «большую десятку» по показателям надежности (величине собственных средств (капитала) из следующих банков [2] :

- Сбербанк России (ПАО «Сбербанк»);

- ВТБ (ПАО «Банк ВТБ»;

- «Газпромбанк» (ПАО «Банк ГПБ»;

- «Россельхозбанк» (АО «Российский Сельскохозяйственный банк»);

- «Альфа-Банк» (АО «АЛЬФА-БАНК»);

- МКБ (ПАО «Московский Кредитный Банк»);

- «Открытие» (ПАО «Банк «ФК Открытие»);

- «ЮниКредит Банк» (АО «ЮниКредит Банк»);

- «Райффайзенбанк» (АО «Райффайзенбанк»);

- ВБРР (АО «Всероссийский банк развития регионов»).

Справка

В третьей декаде апреля 2018 года по результатам мониторинга максимальных процентных ставок (по вкладам в российских рублях) десяти кредитных организаций, привлекающих наибольший объем депозитов физических лиц, средняя максимальная ставка по вкладам равнялась 6,39% [3] . Индикатор рассчитывается как среднеарифметическое из максимальных ставок банков, привлекающих две трети средств населения.

Что еще полезно знать о средней максимальной ставке?

Центробанк РФ с октября 2012 г. категорически не рекомендовал всем частным банкам превышать установленный в ходе мониторинга показатель более чем на 2 процентных пункта (процента), с 22 декабря 2014 г. — на 3,5%, с 1 июля 2015 г. разрешил любое повышение в обмен на увеличение взносов (отчислений) кредитных организаций в Фонд страхования вкладов (ФСВ).

Плата банков за повышенный риск установлена такая:

- если величина процентной ставки по вкладу не завышена относительно средней максимальной, банк производит отчисления по базовой ставке — 0,15% от среднеквартального размера остатка по вкладам [4] ;

- если уровень процентной ставки по депозиту не превышает максимальную ставку на 2–3%, с кредитной организации взимается взнос по дополнительной ставке — 0,225% [5] ;

- если банк завышает уровень кредитной ставки на 3% и более от средней максимальной, то он выплачивает повышенную дополнительную ставку — 0,75%. [6]

Какой вывод из этой информации должны сделать обычные вкладчики? Если уровень доходности депозита, по мнению Центробанка РФ, слишком высок, то такой вклад несет в себе дополнительные риски, поэтому частный банк и платит взносы в АСВ по повышенной ставке.

Для простоты понимания приведем пример:

- Текущая средняя максимальная ставка по депозитам — 6,39%.

- Максимальное рекомендованное превышение уровня ставки — 3,5%.

- Максимально приемлемая (с предельным уровнем риска) ставка по вкладу — (6,39% + 3,5%) = 9,89%.

То есть при доходности депозитов свыше 9,9% вы можете иметь дело либо с неустойчивой кредитной организацией, либо ведущей рисковые операции. Справедливости ради отметим, что в настоящий момент «под защитой» Агентства страхования вкладов (АСВ) находятся все депозиты в одном банке объемом до 1 400 000 руб., поэтому риск в большей степени принимает на себя банковская система, нежели вкладчики. Но мало приятного в мысли о том, что вы можете столкнуться с банком, у которого отобрали лицензию или который начал процедуру банкротства.

Несмотря на то, что по итогам 2017 года инфляция достигла уровня, близкого к 4% [7] , говорить о послаблениях со стороны ЦБ РФ в отношении процентных ставок пока рано. Рынок может оживляться благодаря специальным сезонным продуктам. Несмотря на то, что количество интересных предложений по вкладам не столь велико, все еще есть банки, готовые предоставить весьма привлекательные условия. Если вы задались целью найти лучший вклад в рублях или в валюте, то данный обзор вам поможет.

Рис. 2. Структура и динамика инфляции в 2012–2017 годах включительно

(по данным Росстата и Банка России).

Рублевый или валютный вклад?

Доходы и потребление подавляющего большинства россиян ориентированы на рубли. В связи с этим рублевый вклад представляется наиболее разумным решением. К тому же, если рубль продолжит ослабление, ставки по рублевым вкладам могут вырасти, и такой момент желательно не упустить. Несмотря на то, что россияне традиционно считают валюту более стабильным вариантом сохранения средств, в текущей непредсказуемой ситуации выбирать ее довольно опасно, так как на данный момент курсы евро и доллара крайне высоки и рубль уже успел более-менее стабилизироваться. Если в краткосрочной перспективе произойдет значительное укрепление рубля (что возможно при ослаблении санкций или повышении цен на нефть), то валютный вклад потеряет всякий смысл для тех, кто привык тратить деньги в рублях. Как говорят эксперты, те, кто реально заинтересованы в валюте, уже успели диверсифицировать свои средства. Если вы не принадлежите к числу таких людей, то вклад в валюте не должен представлять для вас особого интереса. Как было сказано выше, доходы и траты подавляющего числа россиян ориентированы на рубли, а значит, сохранять нужно именно их.

Срочный вклад или до востребования?

Все вклады можно разделить на срочные и до востребования. Последние позволяют вернуть вложенные средства в любой момент по желанию вкладчика. Процентные ставки по таким депозитам, как правило, минимальны — не более 1% (прибыль от такого вклада не покроет даже месячную инфляцию). Срочные вклады размещаются на определенный срок, до истечения которого клиент не должен востребовать свои средства, иначе, в большинстве случаев, он лишится своего дохода. Срочный депозит чаще размещается на год, реже — на несколько месяцев. На вклады с самым длительным периодом хранения иногда предоставляются наиболее выгодные ставки, но далеко не всегда. Потому если вы ищете лучший вклад, то смело выбирайте срочный рублевый депозит на 12 месяцев.

Пополняемый или непополняемый вклад?

Вклады классифицируются в зависимости от степени контроля вкладчика над вложенными средствами. При открытии непополняемого депозита запрещены какие-либо операции пополнения или снятия — по ним банки предлагают наиболее выгодные условия размещения средств. Пополняемые вклады позволяют доложить деньги на счет во время действия договора, что удобно для планомерного накопления крупной суммы денег. Некоторые банки предлагают пополняемые вклады, которые позволяют клиенту совершать расходные и приходные операции. Как уже было сказано, лучшие условия предоставляются по непополняемым вкладам.

Лучшие вклады в рублях

На данный момент банки предлагают вклады по средневзвешенной ставке 5,4–6,5% [8] годовых, общая тенденция идет на снижение. Напомним, что в декабре 2014 года Банк России резко увеличил ключевую ставку до 17%, вызвав тем самым повышение ставок по вкладам вплоть до 21–22%. На протяжении всего года показатель уменьшался: уже в июне 2015 г. средняя ставка по рублевым вкладам составляла 14–15%. Сейчас максимальная доходность находится на уровне 8,5%. Высокий процент по вкладам (8,2%) предлагает банк «Локо-Банк» со сроком на 400 дней, выплата процентов производится в конце действия договора. «Московский Кредитный Банк» предоставляет депозиты со ставкой до 7% [9] , «Росбанк» — до 6,8%, «ЮниКредит Банк» — до 5,5%, «Промсвязьбанк» — до 5,9%, «Альфа-Банк» — до 6,1%, «Райффайзенбанк» — до 4%, Сбербанк — до 4,15%.

Как мы видим, чем крупнее банк, тем более низкие процентные ставки по вкладам он готов предложить. Лучшие условия по вкладам можно найти в небольших частных банках. Но рекомендуем особое внимание обращать на условия досрочного расторжения договора вклада, поскольку в случае непредвиденных обстоятельств вы рискуете лишиться большей (если не всей) части процентов по депозиту.

Лучшие вклады в евро

Ситуация с валютными вкладами примерно такая же, как и с рублевыми. Средняя ставка по депозитам в евро составляет порядка 0,2–0,4% [10] . Банки-лидеры высокими ставками по валютным вкладам опять-таки не радуют: средний годовой процент составляет порядка 0,3%. Например, вариант по вкладу в евро можно найти в «ЮниКредит Банке». Он предусматривает размещение на 5 лет от 1500 евро по ставке 0,2% с капитализацией, ежемесячной выплатой процентов и льготным расторжением договора. В банке «Санкт-Петербург» вы можете рассчитывать на ставку 0,01% при открытии депозита сроком на 1 год размером от 500 евро. Выплата процентов производится в конце срока вклада. «Московский Кредитный Банк» предлагает вклад от 100 евро сроком на 1 год со ставкой 0,7%. Такие гиганты, как «Райффайзенбанк», «Альфа-Банк», «ВТБ 24», Сбербанк предлагают ставки в пределах 0,1–0,3%.

Условия региональных банков могут быть более привлекательными, однако многие вкладчики боятся пользоваться их услугами. Во-первых, из-за сомнений в надежности, во-вторых, из-за географического расположения. В свою очередь, крупнейшие российские банки не готовы предоставить привлекательные условия по вкладам. В текущей экономической ситуации, разумеется, уместнее ориентироваться прежде всего на надежность банка. Это послужит и оздоровлению банковской сферы: неэффективные банки будут автоматически вытеснены с рынка. Однако не стоит однозначно пренебрегать огромным потенциалом регионов. Среди региональных банков есть достаточно солидные, имеющие филиалы во многих городах, уверенно удерживающие свои позиции на рынке. Прежде, чем обращаться в один из крупнейших банков, уточните ситуацию в своем регионе.

Лучшие вклады в долларах

Средняя ставка для долларовых вкладов составляет порядка 0,8–1,5% [11] . Что касается лидеров российского банковского сектора, то здесь предлагаются следующие условия по вкладам. В «ЮниКредит Банке» вы можете разместить долларовый депозит по ставке до 1,75%, с капитализацией и возможностью ежемесячных выплат. Максимальная ставка по вкладам банка «Санкт-Петербург» составляет 1,7%. Открыть вклад с таким процентом может любой вкладчик, если у него имеется 50 000 долларов США. В среднем, самые крупные российские банки готовы предложить годовую ставку в пределах 0,7–1,1%.

Выгодные условия и проценты по вкладам. Подводим итоги

Российский банковский сектор демонстрирует невысокую стабильность процентных ставок. Крупнейшие игроки рынка проводят осторожную процентную политику. Мы обратились за комментарием к представителю «ЮниКредит Банка»:

«Дальнейшее развитие событий крайне неопределенно и будет зависеть от очень многих факторов: динамики курса рубля, цен на нефть, решений ЦБ, инфляционных ожиданий и т. д. Если в экономике не будет каких-либо серьезных изменений, то и на рынке вкладов сохранятся сложившиеся тенденции. Несмотря на ряд проблем в экономике, в настоящее время уже снова начинают набирать популярность долгосрочные вклады: люди предпочитают сохранять средства, нежели тратить. Бум потребления закончился. Поэтому рублевые вклады, особенно в регионах, где жизнь меньше ориентирована на валютные средства, остаются наиболее рациональным решением для сохранения своих денег.

Для тех, кто хочет хранить свои средства без потерь, «ЮниКредит Банк» разработал вклад «Первоклассный». Он является пополняемым, со сроком 1–3 года и с сохранением процентов при досрочном закрытии во второй половине срока. Вклад можно сделать в рублях или долларах. Рублевый вклад «Зарплатный» на 1–5 месяцев предлагается клиентам, имеющим в «ЮниКредит Банке» зарплатный счет. Если вы оформляете через нас договор инвестиционного или накопительного страхования жизни, вам предоставляется возможность открыть вклад «Для жизни» на 2–5 лет, он отличается выгодной ставкой в валюте. Клиенты, которые оформили пакет привилегированных услуг PRIME, могут открыть непополняемый вклад PRIME, не предусматривающий частичного снятия денег, но дающий при этом максимальный доход в рублях. Любой клиент нашего банка может оформить вклад «Клик Депозит» дистанционно на 31–150 дней с пополнением и повышенной ставкой. По всем депозитным продуктам физические лица могут выбрать капитализацию или выплату процентов по вкладу ежемесячно. Заявление на размещение средств можно подать через интернет-банк Enter.UniCredit, в мобильном приложении Mobile.UniCredit или в любом отделении банка (лично или через представителя с доверенностью)».

P.S. Для подбора оптимального для вас вклада на сайте «ЮниКредит Банка» есть специальный калькулятор.

Генеральная лицензия ЦБ РФ № 1 на осуществление банковских операций выдана 22.12.2014

*информация не является публичной офертой.

Как доказать наличие виртуального вклада?

Короткий ответ: периодически брать выписку.

Многие банки предлагают открыть вклад без посещения отделения, через интернет. Такие вклады могут называться по-разному: онлайн, виртуальные, дистанционные и т.п. Суть одна: клиент, уже имеющий договор на обслуживание в данном банке, может открыть новый вклад через сайт банка или (иногда) через банкомат. Ставка по такому депозиту обычно чуть выше, чем по обычному, в остальном «виртуальный» вклад не отличается от «бумажного»: по нему начисляются проценты, он застрахован в АСВ ровно на тех же условиях, деньги с него можно снять или перевести на другой счёт (на условиях, прописанных в договоре).

Однако, у «виртуальных» вкладчиков иногда возникает повод для беспокойства. В случае отзыва лицензии у банка вкладчик не имеет никаких подтверждающих наличие вклада документов. Возникает вопрос: можно ли быть уверенным, что деньги будут выплачены?

Давайте разберёмся, как поступать с онлайн вкладами.

1. Перед «виртуальным» открытием депозита в интернете убедитесь, что вы вообще имеете дело с банком. Совет может показаться странным, но, к сожалению, невнимательность людей не имеет пределов. Неопытные интернет-пользователи перечисляют деньги анонимам, обещающим высокий процент, а потом удивляются, что «банк не платит». Организация, принимающая у вас вклад, должна быть банком с лицензией Банка России, а не неизвестным ООО, микрофинансовой организацией или просто сайтом с громким (часто «иностранным») названием.

2. Обратите внимание, что сделать онлайн вклад, не имея до этого отношений с банком, невозможно. Вы в любом случае должны хотя бы раз побывать в отделении или иным способом заключить договор с банком, предоставив «живьём» свой паспорт и прочие данные.

3. Обязательно сохраните этот договор, несмотря на то, что в нём нет конкретных данных о вашем вкладе.

4. Как и в случае с обычным вкладом, «виртуальный» депозит застрахован государством на 1,4 млн рублей (на момент публикации заметки). Соответственно, не стоит превышать эту сумму (с учётом будущих процентов). Кроме того, вы конечно помните, что все вклады одного лица в банке при расчёте суммы выплаты страховки складываются, поэтому открывать несколько виртуальных вкладов, в сумме дающих больше 1,4 млн рублей, смысла нет.

5. Для получения возмещения после отзыва лицензии у банка достаточно предъявить паспорт; по закону никакие другие бумаги не требуются, так как АСВ получает у лопнувшего банка базу данных по вкладчикам. Но в сложных случаях, когда информация о вкладах утеряна или не совсем точна, вкладчику лучше иметь на руках бумажное подтверждение своих требований к банку.

6. А потому, если банк предоставляет такую возможность, и она не слишком накладна относительно суммы вклада и процентов, закажите регулярное получение бумажной выписки (ежемесячно). Если нет, периодически заходите в банк и просите распечатать вам такую выписку. В некоторых банках её «по умолчанию» выдают без подписей и печатей, поэтому говорите, что вам нужна «заверенная выписка». Возможно, для её получения придётся написать заявление. Не обязательно делать это часто, особенно в крупном и надёжном банке, но по возможности лучше перестраховаться и иногда «освежать» выписку .

7. Если вы видите, что с банком «происходит что-то не то» (задержки с выплатой вкладов, неожиданные неприятные изменения тарифов, слухи, негативные публикации в прессе), не поленитесь и срочно сходите за выпиской.

Когда надо предъявлять выписку? Только в случае несогласия с суммой возмещения по виртуальному вкладу. В нормальной ситуации этого не требуется, но при возникновении спора с АСВ необходимо предъявить ему как можно больше доказательств, что у вас действительно был такой счёт и такая-то сумма на нём. Это прописано в документе под названием «Порядок выплаты возмещения по вкладам», п. 8.2. подпункт 3. Именно в этот момент вам пригодятся как «общий» договор на банковское обслуживание в данном банке, так и выписки по конкретному счёту/вкладу. Чем ближе дата выписки будет к дате отзыва лицензии у банка, тем лучше.

В целом, сильно беспокоиться по поводу «виртуальности» вклада не стоит, но на всякий случай лучше иметь бумажные подтверждения его существования.

PS Если у вас есть вопросы по личным финансам, инвестициям и банковской деятельности, задавайте в комментариях. Я постараюсь на них ответить максимально подробно и понятно.