Содержание:

НДФЛ: Налог на доходы физических лиц

182 1 01 02010 01 1000 110

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

Данный КБК не применяют:

- Индивидуальные предприниматели на Общей системе налогообложения («за себя»);

- Нотариусы, занимающиеся частной практикой;

- Адвокаты, учредившие адвокатские кабинеты;

- Другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой;

(статья 227 НК РФ, используемый КБК) - иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц на основании патента, выданного в соответствии с Федеральным законом от 25 июля 2002 года N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»;

(статья 227.1 НК РФ, используемый КБК) - физические лица — исходя из сумм вознаграждений, полученных от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных трудовых договоров и договоров гражданско-правового характера, включая доходы по договорам найма или договорам аренды любого имущества;

- физические лица — исходя из сумм, полученных от продажи имущества, принадлежащего этим лицам на праве собственности, и имущественных прав, за исключением случаев, предусмотренных пунктом 17.1 статьи 217 НК РФ, когда такие доходы не подлежат налогообложению;

- физические лица — налоговые резиденты Российской Федерации, за исключением российских военнослужащих, указанных в пункте 3 статьи 207 настоящего Кодекса, получающие доходы от источников, находящихся за пределами Российской Федерации, — исходя из сумм таких доходов;

- физические лица, получающие другие доходы, при получении которых не был удержан налог налоговыми агентами, — исходя из сумм таких доходов;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов), — исходя из сумм таких выигрышей;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

- физические лица, получающие от физических лиц, не являющихся индивидуальными предпринимателями, доходы в денежной и натуральной формах в порядке дарения, за исключением случаев, предусмотренных пунктом 18.1 статьи 217 НК РФ, когда такие доходы не подлежат налогообложению;

- физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30 декабря 2006 года N 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций», за исключением случаев, предусмотренных абзацем третьим пункта 52 статьи 217 НК РФ.

(статья 228 НК РФ, используемый КБК)

КБК действителен для платежей по налогу 2012, 2013, 2014, 2015, 2016, 2017 и 2018 года.

КБК для уплаты пени по НДФЛ на 2018 год

КБК пени по НДФЛ 2018 год не изменил. В случае просрочки внесения налогового платежа в бюджет по-прежнему необходимо перечислить пени по налогу. Использовать для этого нужно верный КБК.

Порядок уплаты НДФЛ

В настоящее время начисление НДФЛ с дохода, облагаемого по ставке 13%, согласно п. 3 ст. 226 НК РФ, происходит на дату получения дохода, а его перечисление в бюджет ― не позже следующего дня после выплаты (п. 6 ст. 226 НК РФ).

Если доходы — это отпускные суммы или выплаты пособий по больничным листам, перечисление НДФЛ может быть совершено в последний день месяца (п. 6 ст. 226 НК РФ).

Согласно ст. 223 НК РФ доход в целях расчета НДФЛ возникает, как правило, в момент его получения. Однако есть и другие ситуации: при утверждении авансового отчета работника, при получении заемных средств с экономией на процентах доход возникает в последний день месяца (пп. 6–7 ст. 223 НК РФ).

Отчетность по НДФЛ

Отчитываться по НДФЛ налоговым агентам сейчас приходится не только ежегодно, но и ежеквартально. Квартальная отчетность (форма 6-НДФЛ) касается только работодателей. Предоставлять ее нужно по итогам отчетных периодов, определяемых поквартально, в последний день следующего за очередным кварталом месяца. Отчетность содержит обобщающую информацию по налогу по всем работникам в целом.

Подборку материалов по заполнению расчета 6-НДФЛ ищите в нашей одноименной рубрике.

При этом ежегодная обязанность предоставления работодателями справок о работниках 2-НДФЛ, а ИП и (в определенных ситуациях) физлицами деклараций по форме 3-НДФЛ остается прежней.

Об особенностях подготовки справок 2-НДФЛ читайте в материале «Нюансы заполнения формы 2-НДФЛ в 2018 году».

КБК на пени по НДФЛ в 2018 году

Несвоевременная сдача отчетности, согласно ст. 126 НК РФ, чревата для работодателя получением штрафа в размере 1000 рублей за каждый месяц (за форму 6-НДФЛ), 200 рублей за каждую справку 2-НДФЛ. Передача неверных сведений, согласно ст. 126.1 НК РФ, повлечет наступление ответственности в размере 500 рублей за каждый некорректно оформленный отчет.

А вот в случае просрочки платежа по НДФЛ придется не только погасить задолженность, но и перечислить пени. КБК на перечисление пеней остались прежними:

- 182 1 01 02010 01 2100 110 ― пени по НДФЛ, перечисляемому налоговыми агентами.

- 182 1 01 02020 01 2100 110 ― пени по НДФЛ для ИП, адвокатов, нотариусов.

- 182 1 01 02030 01 2100 110 ― пени по НДФЛ для физлиц, получивших доходы, перечисленные в ст. 228 НК РФ.

- 182 1 01 02040 01 2100 110 ― пени по НДФЛ для нерезидентов по платежам, осуществляемым в соответствии со ст. 227.1 НК РФ.

Рассчитать сумму пени по НДФЛ можно, используя наш вспомогательный сервис «Калькулятор пеней».

Несвоевременное перечисление в бюджет налога влечет за собой дополнительную налоговую ответственность в виде обязательной уплаты пеней. Неверно указанный КБК при перечислении платежей, в том числе и пени, может повлечь за собой не только дополнительные трудозатраты на уточнение назначения платежа, но и споры с налоговыми органами.

КБК НДФЛ в 2018 году

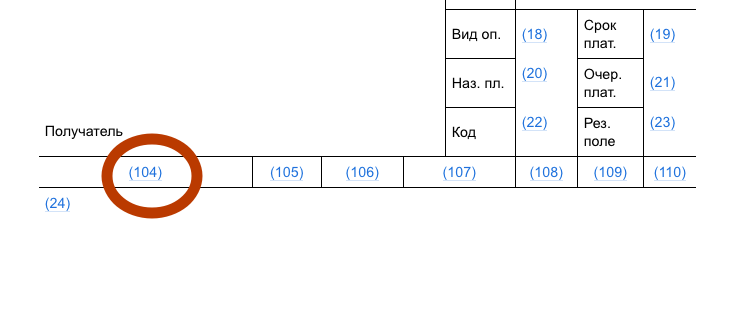

В поле 104 платежного поручения (Приложение 3 к Положению Банка России 19.06.2012 N 383-П ) плательщик должен указать КБК, на который перечисляется тот или иной налог/взнос.

Выбор КБК по НДФЛ зависит от того, кто именно перечисляет этот налог.

КБК НДФЛ-2018 за сотрудников

Если НДФЛ в бюджет перечисляет организация или ИП в качестве налогового агента, то КБК в платежном поручении будет таким: 182 1 01 02010 01 1000 110.

Кстати, образец платежного поручения по НДФЛ, перечисляемому с выплат работникам, вы найдете в отдельном материале.

КБК НДФЛ для ИП за себя

Если налог со своих доходов уплачивает ИП на ОСН, то в поле 104 платежки он должен указать 182 1 01 02020 01 1000 110.

КБК НДФЛ физического лица

В некоторых ситуациях обычному физлицу (не ИП) приходится самостоятельно уплачивать НДФЛ ( п. 1-4 ст. 228 НК РФ). Например, при продаже недвижимости, срок владения которой не дает освобождения от НДФЛ (п. 17.1 ст. 217, ст. 217.1 НК РФ). В этом случае физлицо в платежном документе должен указать КБК 182 1 01 02030 01 1000 110.

КБК НДФЛ-2018: дивиденды

При уплате НДФЛ с дивидендов КБК также зависит от того, кто перечисляет налог:

Какой КБК по НДФЛ в 2018 году

В 2017 году и на начало 2018 года не было принципиальных поправок в Налоговый кодекс РФ относительно порядка работы с НДФЛ и его отчисления в бюджет с выплат в адрес сотрудников. В то же время, механизм отчисления этого налога имеет свои особенности. В том числе это статусные различия в КБК для отчисления НДФЛ по тому или иному основанию. Рассказываем, какие коды КБК предусмотрены в 2018 году для подоходного налога и в чём их принципиальная разница.

Основные правила

Сначала назовем самые ключевые требования налогового закона, которые необходимо соблюдать. Это следующие правила (ст. 226 НК РФ):

- по общему правилу НДФЛ уплачивают не позднее чем через сутки после проведения работнику основных начислений (зарплаты);

- подоходный налог с сотрудника, находящегося в отпуске или на больничном, уплачивают в бюджет не позднее последнего дня этого месяца.

Что касается КБК по НДФЛ за работников в 2018 году, то по этому направлению существенных изменений по сравнению с 2017-м годом не запланировано. Актуальными остаются коды, утвержденные приказом финансового министерства от 01 июля 2013 года № 65н. Разумеется в самой последней его редакции.

Напомним и об отчетных документах. Необходимо ежеквартально заполнять форму 6-НДФЛ с детальным отражением всех начислений и удержаний по каждой персоне.

Тонкости с кодами, которые нужно учитывать

Налоговые отчисления по физическим лицам производят по различным кодам КБК, которые зависят от статуса плательщика и вида платежа. Также стоит различать и правильно указывать бюджетные коды при выплатах за наемных лиц по договору или иностранных граждан, получивших материальное вознаграждение.

Так, для юридических лиц актуальные КБК по НДФЛ на 2018 год различаются по типу платежа и имеют следующие комбинации цифр:

- для оплаты начисленного НДФЛ – 182 1 01 02010 01 1000 110;

- для платежей по штрафным санкциям – 182 1 01 02010 01 3000 110;

- для уплаты пеней – 182 1 01 02010 01 2100 110.

Для ИП коды КБК по НДФЛ несколько другие:

- на общей системе налогообложения – 182 1 01 02020 01 1000 110;

- пени по НДФЛ, который платят ИП на общей системе – 182 1 01 02020 01 2100 110;

- штрафы по НДФЛ, который платят ИП на общей системе – 182 1 01 02020 01 3000 110.

Учтите, что ошибки в указании кодов по подоходному налогу с сотрудников могут привести к дополнительным издержкам, возникающим со стороны налогового органа ввиду не поступившего в срок налогового платежа.

В целом существенных изменений в таблице кодов КБК отмечено не было. Важных поправок относительно самой процедуры проведения налоговых выплат с доходов подчинённых тоже не было. Можно отметить, что КБК по НДФЛ за работников в 2018 году остались неизменными.

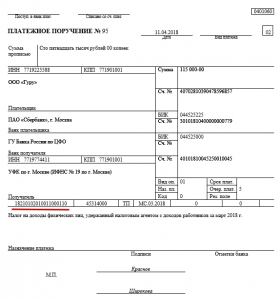

Образец платежного поручения по НДФЛ 2018 года

Код бюджетной классификации (КБК) нужно указывать в поле 104 платежного поручения на уплату НДФЛ:

Соответственно, если в 2018 году налоговый агент перечисляет НДФЛ, то платежное поручение может выглядеть так:

Взносы с сотрудников

Говоря о подоходном налоге, нельзя не сказать и о страховых взносах, которые начисляют на выплаты сотрудникам. В 2018 году их продолжают отчислять в адрес налоговой, как это было введено с 2017 года.

КБК по НДФЛ на 2018 год за сотрудников

КБК НДФЛ-2018 за сотрудников остаются прежними. Уплатить налог требуется по тем же реквизитам, которые действовали в предшествующем году.

Были ли изменения в КБК по НДФЛ на 2018 год?

Для уплаты НДФЛ используется несколько видов кодов бюджетной классификации (КБК), зависящих от того, кто именно и в связи с чем оплачивает этот налог. Значения применяемых кодов утверждены приказом Минфина России от 01.07.2013 № 65н.

КБК НДФЛ 2018 года используются в тех же значениях, которые применялись в течение предшествующих этому году 4 лет. Изменений-2018 в них нет.

О том, в отношении каких платежей имеют место изменения в КБК в 2018 году, читайте здесь.

Разница в КБК для физических лиц и налоговых агентов по НДФЛ в 2018 году

Уплата рассматриваемого налога производится по разным кодам, в зависимости от статуса плательщика (является ли он налоговым агентом или перечисляет налог за себя), а также вида платежа. НДФЛ могут перечислять:

- налоговые агенты за наемных сотрудников;

- индивидуальные предприниматели по итогам своей деятельности;

- физлица, получившие выплаты из иных источников, кроме постоянных

А вот какие доходы не облагаются подоходным налогом, вы узнаете из статьи «Доходы, не подлежащие налогообложению НДФЛ (2017-2018 гг.)».

Следует также помнить, что при перечислении платежей требуется указывать КБК в зависимости от того, что именно уплачивается — сам налог, пени или штрафы. Ошибка в указанном коде может привести к дополнительным санкциям.

Посчитать пени по любому налогу поможет наш онлайн-калькулятор.

По каким КБК уплачивать НДФЛ за работников в 2018 году?

КБК в отношении НДФЛ в 2018 году за работников применяются такие:

- 182 1 01 02010 01 1000 110 — уплата начисленного НДФЛ;

- 182 1 01 02010 01 2100 110 — уплата пени (подробнее читайте здесь);

- 182 1 01 02010 01 3000 110 — уплата штрафов.

Подробнее о санкциях за нарушение порядка уплаты подоходного налога читайте в статье «Какая ответственность предусмотрена за неуплату НДФЛ?».

Нововведения в КБК-2018 не коснулись НДФЛ. Поэтому КБК НДФЛ 2018 за сотрудников остались прежними.

КБК. Налог на доходы физических лиц

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации

Налог на ндфл кбк

В ожидании 2019 года: 20 изменений в работе бухгалтера, о которых нужно знать

Cредний заработок в командировке: как отразить в отчетности по НДФЛ

Подготовка к отчетности: что такое события после отчетной даты

В ожидании 2019 года: 20 изменений в работе бухгалтера, о которых нужно знать

НДС-изменения 2019 года для получателей бюджетных субсидий

Имущественный налоговый вычет: как получить и ничего не упустить

В ожидании 2019 года: 20 изменений в работе бухгалтера, о которых нужно знать

Нет зарплаты – нет страховых взносов к уплате?

Лишат ли пенсии работающих пенсионеров?

В ожидании 2019 года: 20 изменений в работе бухгалтера, о которых нужно знать

Производственный травматизм: как избежать уголовной ответственности

Судьи подтверждают – неиспользованные отпуска не «сгорят»

Производственный травматизм: как избежать уголовной ответственности

К чему приводят конфликты в руководстве компании

Пенсионная реформа: новая уголовная статья

5 проблем «упрощенцев»

НДС при УСН и не только

Уплата налога при смене объекта на УСН

ПФР уточнил механизм выплаты пенсий работающим пенсионерам

Каких сюрпризов ждать от повышения НДС малому бизнесу

Арендные льготы для малого бизнеса «заморозили»

10 важных вопросов бухгалтеров о работе компаний

Как бухгалтеру увеличить свой доход

Производственный календарь на 2019 год

Что могут удержать из вашей зарплаты по закону

ИФНС разрешили копить недоимки для ВНП

Неработающих россиян обяжут платить страховые взносы?

К чему приводят конфликты в руководстве компании

Какой день считать последним сроком уплаты налогов

Когда арбитры признают сделку фиктивной?

Составляем внешнеэкономический контракт правильно

Улучшение условий для бизнеса: что подготовили в МЭР?

Ликвидация АО: НДФЛ при выкупе акций

Использование сервиса Sauri при аутсорсинге бухгалтерских услуг

Нотариальное заверение станет дистанционным?

Всех бухгалтеров страны ждет смс…..

Годовой отчет 2016

Код бюджетной классификации

182 1 01 02010 01 1000 110

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 01 02010 01 2100 110

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации (пени по соответствующему платежу)

182 1 01 02010 01 2200 110

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации (проценты по соответствующему платежу)

182 1 01 02010 01 3000 110

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 01 02010 01 4000 110

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации (прочие поступления)

182 1 01 02010 01 5000 110

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации (уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата)

182 1 01 02020 01 1000 110

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 01 02020 01 2100 110

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации (пени по соответствующему платежу)

182 1 01 02020 01 2200 110

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации (проценты по соответствующему платежу)

182 1 01 02020 01 3000 110

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 01 02020 01 4000 110

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации (прочие поступления)

182 1 01 02020 01 5000 110

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации (уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата)

182 1 01 02030 01 1000 110

Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 01 02030 01 2100 110

Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации (пени по соответствующему платежу)

182 1 01 02030 01 2200 110

Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации (проценты по соответствующему платежу)

182 1 01 02030 01 3000 110

Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 01 02030 01 4000 110

Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации (прочие поступления)

182 1 01 02030 01 5000 110

Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации (уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата)

182 1 01 02040 01 1000 110

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 01 02040 01 2100 110

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 Налогового кодекса Российской Федерации (пени по соответствующему платежу)

182 1 01 02040 01 2200 110

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 Налогового кодекса Российской Федерации (проценты по соответствующему платежу)

182 1 01 02040 01 3000 110

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 Налогового кодекса Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 01 02040 01 4000 110

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 Налогового кодекса Российской Федерации (прочие поступления)

182 1 01 02040 01 5000 110

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 Налогового кодекса Российской Федерации (уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата)