Содержание:

Налоговая декларация по налогу на имущество организаций (скачать бланк по форме КНД 1152026)

Срок сдачи: не позднее 30 марта года, следующего за истекшим налоговым периодом

Декларация состоит из 3-х разделов и заполняется за налоговый период равный календарному году. Если вы заполняете форму вручную, учтите, что разрешено использовать только чернила фиолетового, синего или черного цвета. Дробные цифры в полях формы округляются до целых по обычным математическим правилам. Декларацию по налогу на имущество можно отправить в налоговую по почте, письмом с описью вложения.

Декларация по налогу на имущество организаций 2017-2018

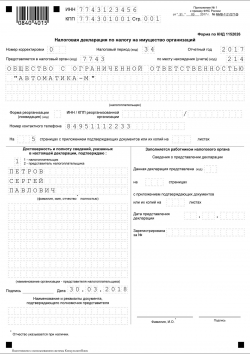

Образец заполнения декларации по налогу на имущество организаций

Образец заполнения декларации по налогу на имущество организаций

Налогоплательщики налога на имущество по итогам 2017 год должны будут сдавать декларацию по новой форме. Об обновленной налоговой декларации по налогу на имущество организаций 2017-2018 расскажем в нашей консультации и приведем пример ее заполнения.

Налог на имущество организаций: кто сдает декларацию

Декларацию обязаны представлять организации, у которых есть основные средства, признаваемые объектом налогообложения по налогу на имущество (п. 1 ст. 373, п. 1 ст. 386 НК РФ). Какие ОС признаются объектом налогообложения по налогу, указано в ст. 374 НК РФ. Подробнее об объектах налогообложения по налогу на имущество мы рассказывали в нашей консультации. Особенности по налогу на имущество организаций расчета налоговой базы установлены ст.ст.375-376 НК РФ.

Если у организации нет ОС, признаваемых объектом налогообложения по налогу на имущество организаций, нулевую декларацию сдавать не нужно.

Здесь важно не путать со случаями, когда налога к уплате по декларации нет, поскольку все ОС, являющиеся объектом налогообложения, полностью самортизированы или льготируются. Обязанность сдавать «имущественную» декларацию, пусть и нулевую, в таких обстоятельствах сохраняется (Письма ФНС от 08.02.2010 № 3-3-05/128 , от 15.12.2011 № ЕД-21-3/375 ).

Налог на имущество организаций: срок сдачи декларации

По налогу на имущество организаций дата сдачи декларации не изменилась. Такой датой является 30 марта следующего года (п. 3 ст. 386 НК РФ). Конечно, если крайняя дата сдачи декларации придется на выходной или нерабочий праздничный день, сдать декларацию можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ).

По итогам 2017 года декларация по налогу на имущество организаций в 2018 году должна быть сдана не позднее 30.03.2018.

Декларация по налогу на имущество организаций (бланк)

Форма налоговой декларации по налогу на имущество, применяемая с отчетности за 2017 год, утверждена Приказом ФНС от 31.03.2017 № ММВ-7-21/[email protected] .

Бланк декларации в удобном для заполнения формате PDF можно скачать здесь.

Бумажная или электронная декларация?

Налоговая декларация по налогу на имущество за 2017 год по общему правилу может быть сдана как на бумаге, так и в электронной форме. Однако в отдельных случаях обязательна только электронная форма (п. 3 ст. 80 НК РФ). Так, электронная форма налоговой декларации по налогу на имущество обязательна для:

- налогоплательщиков, у которых среднесписочная численность работников за предшествующий календарный год превысила 100 человек;

- вновь созданных (в том числе при реорганизации) организаций, численность работников которых превышает 100 человек.

Налог на имущество организаций: порядок заполнения декларации

Порядок заполнения налоговой декларации утвержден Приказом ФНС от 31.03.2017 № ММВ-7-21/[email protected], которым была введена и сама форма декларации. В Приложении № 3 к Приказу приводится следующая информация:

- состав налоговой декларации;

- общие требования к порядку заполнения декларации;

- порядок заполнения титульного листа, а также разделов 1-3 налоговой декларации.

Состав налоговой декларации по налогу на имущество

Налоговая декларация по налогу на имущество организаций состоит из следующих листов и разделов:

Общие требования к заполнению декларации по налогу на имущество

В Приказе ФНС от 31.03.2017 № ММВ-7-21/[email protected] приведены следующие основные требования по заполнению налоговой декларации по налогу на имущество:

- все значения стоимостных показателей указываются в полных рублях. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля;

- страницы имеют сквозную нумерацию начиная с Титульного листа (Листа 01);

- не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства;

- не допускается двусторонняя печать декларации на бумажном носителе;

- не допускается скрепление листов, которое приводит к порче бумажного носителя;

- при заполнении полей формы должны использоваться чернила черного, фиолетового или синего цвета;

- текстовые поля декларации заполняются заглавными печатными символами;

- заполнение полей значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа;

- при заполнении декларации на компьютере значения числовых показателей выравниваются по правому (последнему) знакоместу;

- при подготовке отчетности с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16 — 18 пунктов.

Подробнее разъяснения по заполнению налоговой декларации приведены в Приложении № 3 к Приказу ФНС от 31.03.2017 № ММВ-7-21/[email protected]

Налог на имущество организаций: декларация (образец заполнения)

Покажем для налога на имущество организаций заполнение декларации на примере.

Образец заполнения декларации за 2017 год можно посмотреть здесь.

Образец заполнения декларации по налогу на имущество в 2018 году

Бланк декларации по налогу на имущество в 2018 году

Бланк декларации по налогу на имущество (форма по КНД 1152026), действующий в 2018 году (скачать бланк).

Как заполнить декларацию по налогу на имущество организаций

С инструкцией по заполнению декларации по налогу на имущество вы можете ознакомиться здесь.

Образец заполнения формы декларации по налогу на имущество за 2017 год

Декларацию сдает организация на ОСН.

Основной код ОКВЭД 16.29.1 (Производство прочих деревянных изделий).

Организация не имеет льгот по налогу на имущество (предусмотренных ст. 381 НК РФ и региональным законодательством).

На балансе организации числится движимое и недвижимое имущество, расположенное по месту нахождения организации.

Недвижимостью, налоговая база по которым определяется исходя из кадастровой стоимости, организация не владеет.

Налоговая декларация по налогу на имущество организаций

Налоговая декларация по налогу на имущество организаций заполняется фирмами, признаваемыми в соответствии с НК РФ плательщиками этого налога. О правилах заполнения декларации, способах ее сдачи и нюансах проверки налоговиками читайте в нашей рубрике «Декларация по налогу на имущество организаций» .

Заполняем декларацию по налогу на имущество

Декларацию по налогу на имущество в обязательном порядке сдают все собственники недвижимости, включенной в реестр Роскадастра вне зависимости от выбранной системы налогообложения и владельцы движимого имущества на ОСНО.

Документ оформляется на бланке, утвержденном Приказом ФНС от 31.03.2017 № ММВ-7-21/[email protected] Скачать его можно здесь.

Порядок заполнения декларации по налогу на имущество см.в этом материале.

Не ошибиться при заполнении формуляра вам поможет пошаговая инструкция, разработанная нашими экспертами. Скачать чек-лист можно тут.

Чтобы избежать вопросов со строны налоговиков, проверьте показатели декларации с помощью контрольных соотношений от ФНС.

Скачать их можно и на нашем сайте в материале «Контрольные соотношения по налогу на имущество 2017».

Нюансы заполнения декларации по налогу на имущество организаций

Декларация по налогу на имущество организаций заполняется в соответствии с НК РФ и имеет массу нюансов. Более детальную информацию о порядке оформления налоговой отчетности по имуществу компании читайте в статье «Нюансы заполнения декларации по налогу на имущество организаций».

Если у компании отсутствует объект налогообложения налогом на имущество организаций в налоговом периоде, то она может и не сдавать отчетность в ФНС. В данной статье мы подготовили разъяснение по этому вопросу со ссылкой на письмо Минфина, которое поможет отстоять вам свою позицию в случае спора с ФНС по поводу несданной декларации.

По налогу на имущество может быть два типа льгот: федеральные, установленные НК РФ, и региональные — они устанавливаются чиновниками каждого субъекта РФ отдельно. Если ваша компания имеет льготу по имущественному налогу, это нужно отразить в декларации. Мы подготовили для вас публикации, разъясняющие нюансы отражения наличия имущества, попадающего под льготное налогообложение, в налоговой отчетности:

В 2018 году внесены изменения в льготы для движимого имущества. С 01.01.2018:

- Федеральная льгота для таких активов отменена.

- В субъекте льгота не применяется, если регион не ввел ее на своей территории.

- Ставка налога в 2018 году с движимого имущества не может быть больше 1,1%.

- Субъект вправе ввести доп. льготы по движимым активам, с даты выпуска которых прошло не более 3 лет, а также по высокоэффективному инновационному оборудованию (какие объекты относятся к этой категории, решают власти субъекта).

Подробнее о новведениях читайте в материалах:

Порядок сдачи декларации

Декларация по налогу на имущество должна быть сдана в установленный законом срок — просрочка грозит компании штрафами и пеней. Обратите внимание: региональные власти могут устанавливать свои сроки сдачи авансовых отчетов по налогу, но окончательный расчет с бюджетом нужно провести не позднее 30 марта года, идущего за налоговым периодом.

Если в вашем регионе введены обязательные авансовые расчеты, то сдать их следует не позднее 30 числа месяца, следующего за отчетным кварталом.

А заполнить авансовый формуляр вам поможет этот материал.

2015 год принес нам ряд изменений в расчете и уплате налога на имущество: например, крупнейшие налогоплательщики могут составлять одну декларацию на все имеющиеся у них объекты недвижимости (в пределах субъекта РФ). О том, при каких условиях компания может воспользоваться этим правом, читайте здесь.

Кто такой крупнейший налогоплательщик, почему именно с его имуществом могут возникнуть сложности в расчете налога? К крупнейшим налогоплательщикам (на федеральном уровне) относят те компании, у которых объем перечисленных налогов за год более 1 млрд руб. (данный критерий исключается с 01.04.2018), полученных доходов — больше 20 млрд руб. (35 млрд. руб. с 01.04.2018, см. Приказ ФНС России от 25.12.2017 № ММВ-7-7/[email protected]). Как правило, организации такого масштаба имеют многочисленные филиалы и представительства по всей стране. Соответственно, и имущество такой компании находится под юрисдикцией разных налоговых инспекций. Возникает вопрос: а в какую именно инспекцию должен сдать отчет по налогу на имущество крупнейший налогоплательщик? Ответ на него узнайте в этой публикации.

Готовую декларацию по налогу на имущество бухгалтерская служба может передать в инспекцию для регистрации и проверки несколькими способами: лично, через представителя, по почте или по телекоммуникационным каналам связи (ТКС). Наиболее удобным и современным способом сдачи отчетности является передача ее через ТКС. Ответственный сотрудник в этом случае не идет в инспекцию, чтобы, простояв в очереди, узнать, например, о наличии в отчете ошибок и необходимости их исправления — отправка отчетности происходит прямо из офиса компании. Подробнее о том, как наладить в организации сдачу отчетности через ТКС, читайте в статье «Порядок сдачи налоговой отчетности через Интернет».

Важно! Для компаний, чья среднесписочная численность персонала больше 100 человек, сдача деклараций по ТКС является обязательной.

Если электронную декларацию будет сдавать представитель компании, то ему понадобится доверенность — о правилах ее представления расскажет материал «Доверенность на представителя нужно сдать в ИНФС до отправки электронной декларации».

Следите за материалами нашей рубрики «Декларация по налогу на имущество организаций» — мы будем держать вас в курсе всех изменений в порядке заполнения имущественной отчетности и продолжим публиковать материалы о нюансах оформления декларации по налогу на имущество.

Остались вопросы? Опытные эксперты в короткий срок ответят на них на нашем форуме или в группе вконтакте.

Налоговая декларация по налогу на имущество организаций в 2018 году

Организации на ОСН обязаны ежегодно подавать в ИФНС декларацию по налогу на имущество.

Примечание: если у организации нет имущества, подлежащего налогообложению, декларацию она сдавать не должна, равно как и платить налог.

Помимо налоговой декларации по итогам года, организации должны ежеквартально подавать расчет по авансовым платежам. Более подробно о данном виде отчетности можно узнать здесь.

Бланк декларации по налогу на имущество организаций

Бланк декларации по налогу на имущество (форма по КНД 1152026), действующий в 2018 году (скачать бланк).

Примечание: форма налоговой декларации (при отчете за 2017 год), порядок ее заполнения и формат сдачи в электронном виде, утверждены Приказом ФНС России от 31.03.2017 N ММВ-7-21/[email protected]).

Обратите внимание, что с 1 января 2019 года вступает в силу новая форма отчетности по земельному налогу, утвержденная приказом ФНС России от 30.08.2018 № ММВ-7-21/[email protected] Сдавать декларацию за 2018 год нужно будет уже по новой форме.

Образец заполнения декларации по налогу на имущество за 2017 год

Декларация по налогу на имущество для организаций на ОСН в 2018 году (образец заполнения).

Срок сдачи декларации по налогу на имущество в 2018 году

Налоговым периодом по налогу на имущество является календарный год.

Декларация по налогу на имущество сдается по итогам каждого года в срок до 30 марта.

Примечание: если 30 марта выпадет на выходной или праздник, то крайний срок подачи декларации переносится на ближайший рабочий день.

Декларацию по налогу на имущество за 2017 год необходимо сдать до 30 марта 2018 года.

Декларацию по налогу на имущество за 2018 год необходимо сдать до 1 апреля 2019 года.

Штрафы за несвоевременное представление отчетности:

- Если срок уплаты налога не наступил или налог был уплачен ранее – 1 000 руб.;

- Если налог не уплачен, штраф составит 5% от суммы налога, подлежащего уплате в бюджет по данной декларации за каждый месяц просрочки, но не более 30% от суммы по декларации и не менее 1 000 руб.

Способы сдачи декларации по налогу на имущество

Организации должны сдавать декларацию:

- В ИФНС по месту своего учета.

- В ИФНС по месту нахождения каждого обособленного подразделения.

- В ИФНС по месту нахождения недвижимого имущества, если оно расположено отдельно от головной организации и обособленных подразделений.

Примечание: если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на имущество может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в ИФНС, а на втором проставляется отметка о принятии и возвращается. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота).

Примечание: для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме) не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. № ПА-4-6/7440.

Как заполнить декларацию по налогу на имущество

Официальную инструкцию по заполнению декларации вы можете скачать по этой ссылке.

Основные правила заполнения декларации

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- При заполнении с помощью компьютера числовые показатели выравниваются по правому краю;

- Стоимостные показатели указываются в полных рублях по правилам округления (значение меньше 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части декларации указывается ИНН и КПП организации;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- Декларации по налогу на имущество состоит из Титульного листа, Разделов 1, 2, 3. Все листы обязательны к заполнению, даже если в каких-то разделах отсутствуют сведения (например, нет имущества с кадастровой стоимостью);

- При заполнении допускается использовать чернила черного, синего или фиолетового цвета;

- При заполнении нельзя использовать корректирующие и иные средства для исправления ошибок;

- Не допускается сшивание листов и скрепление с помощью степлера, а также двустороння печать документа;

- При ручном заполнении сведения необходимо записывать заглавными печатными буквами;

- При заполнении с помощью компьютера рекомендуется применять шрифт Courier New 16 – 18;

- При подаче декларации за 2016 год код основного вида деятельности нужно указывать в соответствии с новой редакцией ОКВЭД. Узнать код можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Заполнение декларации по налогу на имущество через специальные сервисы

Налоговую декларацию по имуществу можно заполнить также с помощью:

- Платных интернет-сервисов («Мое дело», «Б.Контур» и др.);

- Специализированных бухгалтерских компаний.

Приложение N 3. Порядок заполнения налоговой декларации по налогу на имущество организаций

Приложение N 3

к приказу ФНС России

от 31.03.2017 г. N ММВ-7-21/[email protected]

Порядок заполнения налоговой декларации по налогу на имущество организаций

I. Состав налоговой декларации по налогу на имущество организаций

1.1. Налоговая декларация по налогу на имущество организаций (далее — Декларация) заполняется лицами, признаваемыми налогоплательщиками налога на имущество организаций (далее — налог) в соответствии с главой 30 «Налог на имущество организаций» части второй Налогового кодекса Российской Федерации (далее — Кодекс).

Информация об изменениях:

Пункт 1.2 изменен с 31 декабря 2018 г. — Приказ ФНС России от 4 октября 2018 г. N ММВ-7-21/[email protected]

Изменения применяются начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за первый квартал 2019 г.

1.2. Декларация состоит из:

Раздела 1 «Сумма налога, подлежащая уплате в бюджет» (далее — Раздел 1);

Раздела 2 «Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства» (далее — Раздел 2);

Раздела 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости» (далее — Раздел 2.1);

Раздела 3 «Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость» (далее — Раздел 3).

1.3. Декларация представляется российскими организациями и иностранными организациями, осуществляющими деятельность в Российской Федерации через постоянные представительства, в следующем составе:

1.4. По месту нахождения недвижимого имущества, принадлежащего на праве собственности иностранной организации, не относящегося к ее деятельности через постоянное представительство, Декларация представляется в следующем составе:

1.5. Налогоплательщики, в соответствии со статьей 83 Кодекса отнесенные к категории крупнейших, представляют Декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков. В Декларациях, заполняемых с учетом положений пункта 1.6 настоящего Порядка, указываются реквизиты (код причины постановки на учет (далее — КПП), код территориального налогового органа) по месту уплаты суммы налога в соответствии со статьями 383 — 385 Кодекса и код по месту нахождения (учета) — по месту учета крупнейшего налогоплательщика.

Информация об изменениях:

Пункт 1.6 изменен с 31 декабря 2018 г. — Приказ ФНС России от 4 октября 2018 г. N ММВ-7-21/[email protected]

Изменения применяются начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за первый квартал 2019 г.

1.6. Декларация заполняется в отношении сумм налога, подлежащих уплате в бюджет по соответствующему коду (кодам) муниципального образования в соответствии с Общероссийским классификатором территорий муниципальных образований (далее — ОКТМО). При этом в Декларации, представляемой в налоговый орган, указываются суммы налога, коды по ОКТМО которых соответствуют территориям муниципальных образований, подведомственным данному налоговому органу.

В случае, если законодательством субъекта Российской Федерации предусмотрено зачисление налога в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований, одна Декларация может заполняться в отношении суммы налога, подлежащей уплате в бюджет субъекта Российской Федерации, по согласованию с налоговым органом по данному субъекту Российской Федерации, полученному до начала налогового периода, за который представляется такая Декларация. В этом случае при заполнении Декларации указывается код по ОКТМО, соответствующий территории муниципального образования, подведомственной налоговому органу по месту представления Декларации.

В случае, если законодательством субъекта Российской Федерации предусмотрено зачисление налоговых доходов от налога полностью или частично в бюджеты муниципальных образований, одна Декларация может заполняться в отношении суммы налога, подлежащей уплате в бюджет муниципального образования, по согласованию с налоговым органом по данному субъекту Российской Федерации, полученному до начала налогового периода, за который представляется такая Декларация. В этом случае при заполнении Декларации указывается код по ОКТМО, соответствующий территории муниципального образования, подведомственной налоговому органу по месту представления Декларации.

В случае, если законодательством субъекта Российской Федерации предусмотрено зачисление налоговых доходов от налога полностью или частично в бюджеты муниципальных образований, находящихся в ведении одного налогового органа, одна Декларация может заполняться в отношении сумм налога, исчисленных отдельно по каждому муниципальному образованию и соответствующему ему коду по ОКТМО.

При этом одна Декларация в отношении имущества, подлежащего налогообложению в пределах одного муниципального района, может заполняться только в случае, если отсутствует решение представительного органа муниципального района о зачислении доходов от налога в бюджеты поселений, входящих в состав муниципального района, по установленным нормативам отчислений от доходов от налога, подлежащих зачислению в соответствии с законом субъекта Российской Федерации в бюджеты муниципальных районов.

II. Общие требования к порядку заполнения Декларации

2.1. Декларация составляется за налоговый период (календарный год).

2.2. Все значения стоимостных показателей Декларации указываются в полных рублях. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

2.3. Страницы Декларации имеют сквозную нумерацию, начиная с Титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле («Стр.») слева направо, начиная с первого (левого) знакоместа, следующим образом: для первой страницы «001»; для десятой страницы, соответственно, «010».

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Не допускается двусторонняя печать Декларации на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

При заполнении полей Декларации должны использоваться чернила черного, фиолетового или синего цвета.

Заполнение текстовых полей Декларации осуществляется заглавными печатными символами.

2.4. Каждому показателю Декларации в утвержденной машиноориентированной форме соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значениями которых являются: дата, правильная или десятичная дробь.

Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» (точка).

Для правильной или десятичной дроби в утвержденной машиноориентированной форме соответствуют два поля, разделенные либо знаком «/» (косая черта), либо знаком «.» (точка) соответственно. Первое поле соответствует числителю правильной дроби (целой части десятичной дроби), второе — знаменателю правильной дроби (дробной части десятичной дроби).

Заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей Декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк.

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, если показатель имеет значение «1234356.234», то он записывается в двух полях по десять знакомест каждое следующим образом: «1234356—» в первом поле, знак «.» или «/» между полями и «234——-» во втором поле.

Правильная простая дробь «1234356/234» должна заполняться по формату: 10 знакомест — для целой части и 10 знакомест — для дробной части, в Декларации записывается следующим образом: «1234356-/234——-«.

При представлении Декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

2.5. При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код ОКТМО имеет восемь знаков, не подлежит заполнению дополнительными символами (заполняются прочерками). Например, для восьмизначного кода ОКТМО 12445698 в поле «Код по ОКТМО» указывается одиннадцатизначное значение «12445698—«.

2.6. Декларация может быть представлена налогоплательщиком в налоговый орган лично или через его представителя, направлена в виде почтового отправления с описью вложения или передана в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи в соответствии со статьей 80 Кодекса.

Декларация представляется плательщиком в налоговый орган в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи по установленным форматам в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным приказом Министерства Российской Федерации по налогам и сборам от 02.04.2002 N БГ-3-32/169 «Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи» (зарегистрирован Министерством юстиции Российской Федерации 16.05.2002, регистрационный номер 3437).

2.7. При заполнении разделов Декларации в верхней части каждой страницы указывается идентификационный номер налогоплательщика (далее — ИНН) и КПП организации в соответствии с пунктом 3.2 настоящего Порядка.

Информация об изменениях:

Пункт 2.8 изменен с 31 декабря 2018 г. — Приказ ФНС России от 4 октября 2018 г. N ММВ-7-21/[email protected]

Изменения применяются начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за первый квартал 2019 г.

2.8. При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе в поле «по месту нахождения (учета)» указывается код «215» или «216», а в верхней его части указываются ИНН и КПП организации-правопреемника. В поле «налогоплательщик» указывается наименование реорганизованной организации.

В поле «ИНН/КПП реорганизованной организации» указываются ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения (по месту нахождения имеющего отдельный баланс обособленного подразделения, недвижимого имущества, находящегося вне места нахождения организации и имеющего отдельный баланс обособленного подразделения).

В Разделе 1 и 2 Декларации указывается код по ОКТМО того муниципального образования, на территории которого находилась реорганизованная организация (имеющее отдельный баланс обособленное подразделение, недвижимое имущество, находящееся вне места нахождения организации имеющего отдельный баланс обособленного подразделения).

Коды форм реорганизации и код ликвидации организации приведены в Приложении N 2 к настоящему Порядку.

III. Порядок заполнения Титульного листа Декларации

3.1. Титульный лист Декларации заполняется налогоплательщиком, за исключением раздела «Заполняется работником налогового органа».

3.2. При заполнении Титульного листа Декларации необходимо указать:

Информация об изменениях:

Пункт 3.2.1 изменен с 31 декабря 2018 г. — Приказ ФНС России от 4 октября 2018 г. N ММВ-7-21/[email protected]

Изменения применяются начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за первый квартал 2019 г.

3.2.1. для организаций ИНН и КПП, который присвоен организации тем налоговым органом, в который представляется Декларация (особенности указания ИНН и КПП по реорганизованным организациям в пункте 2.8 настоящего Порядка).

В поле «ИНН» для российской организации указывается ИНН в соответствии со свидетельством о постановке на учет российской организации в налоговом органе по месту ее нахождения, для иностранной организации, осуществляющей деятельность на территории Российской Федерации через постоянное представительство — в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе.

В поле «КПП» для российской организации в Декларации, представляемой по месту нахождения организации, указывается КПП в соответствии со свидетельством о постановке на учет российской организации в налоговом органе.

В поле «КПП» для российской организации в Декларации, представляемой по месту нахождения обособленного подразделения организации, имеющего отдельный баланс, указывается КПП в соответствии с уведомлением о постановке на учет российской организации в налоговом органе по месту нахождения обособленного подразделения.

В поле «КПП» для российской организации в Декларации, представляемой по месту нахождения объекта недвижимого имущества, указывается КПП в соответствии с уведомлением о постановке на учет российской организации в налоговом органе по месту нахождения недвижимого имущества.

В поле «КПП» для иностранной организации, осуществляющей деятельность на территории Российской Федерации через постоянное представительство, в Декларации, представляемой по месту нахождения постоянного представительства иностранной организации, указывается КПП в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе.

В поле «КПП» для иностранной организации, представляющей Декларацию по месту нахождения объекта недвижимого имущества, не относящегося к деятельности иностранной организации через ее постоянное представительство на территории Российской Федерации, указывается КПП в соответствии с уведомлением о постановке на учет иностранной организации в налоговом органе по месту нахождения недвижимого имущества.

Информация об изменениях:

Пункт 3.2.2 изменен с 31 декабря 2018 г. — Приказ ФНС России от 4 октября 2018 г. N ММВ-7-21/[email protected]

Изменения применяются начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за первый квартал 2019 г.

3.2.2. Для организаций — крупнейших налогоплательщиков ИНН и КПП по месту нахождения организации указываются согласно свидетельству о постановке на учет российской организации в налоговом органе по месту нахождения (5 и 6 разряд КПП — «01»).

В поле «КПП» в Декларации по месту нахождения обособленного подразделения, имеющего отдельный баланс, указывается КПП согласно уведомлению о постановке на учет российской организации в налоговом органе по месту нахождения обособленного подразделения.

В поле «КПП» в Декларации по месту нахождения недвижимого имущества указывается КПП согласно уведомлению о постановке на учет российской организации в налоговом органе по месту нахождения недвижимого имущества.

ИНН и КПП в поле «ИНН/КПП реорганизованной организации» указываются с учетом положений пункта 2.8 настоящего Порядка;

3.2.3. Номер корректировки.

При представлении в налоговый орган первичной Декларации в поле «Номер корректировки» проставляется «0—«, при представлении уточненной Декларации — указывается номер корректировки (например, «1—«, «2—» и так далее).

Уточненная Декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения. При перерасчете налоговой базы и суммы налога не учитываются результаты налоговых проверок, проведенных налоговым органом за тот налоговый период, по которому производится перерасчет налоговой базы и суммы налога.

В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый период, в котором выявлены ошибки (искажения).

3.2.4. Налоговый период, за который представляется Декларация.

Коды, определяющие налоговый период, приведены в приложении N 1 к настоящему Порядку.

3.2.5. Отчетный год, за который представляется Декларация.

3.2.6. Код налогового органа, в который представляется Декларация, указывается согласно документам о постановке на учет в налоговом органе.

Коды представления Декларации в налоговый орган по месту нахождения (учета) проставляются в соответствии с приложением N 3 к настоящему Порядку.

3.2.7. Полное наименование организации указывается в соответствии с наименованием, указанным в учредительном документе этой организации (при наличии в наименовании латинской транскрипции таковая указывается).

3.2.8. В поле «Форма реорганизации (ликвидации) (код)» указывается код в соответствии с приложением N 2 к настоящему Порядку.

3.2.9. ИНН/КПП реорганизованной организации (обособленного подразделения) в соответствии с пунктом 2.8 настоящего Порядка.

3.2.10. Номер контактного телефона налогоплательщика должен состоять из кода страны, кода населенного пункта, номера телефона без знаков и пробелов. Например, «84950000000».

3.2.11. Количество страниц, на которых составлена Декларация.

3.2.12. Количество листов подтверждающих документов или их копий, включая документы или их копии, подтверждающие полномочия представителя налогоплательщика (в случае представления Декларации представителем налогоплательщика), приложенных к Декларации.

3.3. В разделе «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» указывается:

3.3.1. В случае подтверждения достоверности и полноты сведений в Декларации руководителем организации-налогоплательщика проставляется «1»; в случае подтверждения достоверности и полноты сведений представителем налогоплательщика проставляется «2»;

3.3.2. При представлении Декларации налогоплательщиком в поле «фамилия, имя, отчество* полностью»(1) указываются построчно полностью фамилия, имя, отчество руководителя организации. Проставляется личная подпись руководителя организации и дата подписания;

3.3.3. При представлении Декларации представителем налогоплательщика — физическим лицом по строке «фамилия, имя, отчество* полностью» указываются построчно полностью фамилия, имя, отчество представителя налогоплательщика. Проставляется личная подпись представителя налогоплательщика, дата подписания;

3.3.4. При представлении Декларации представителем налогоплательщика — юридическим лицом по строке «фамилия, имя, отчество* полностью» указываются построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика юридического лица удостоверять достоверность и полноту сведений, указанных в Декларации.

В поле «наименование организации — представителя налогоплательщика» указывается наименование юридического лица — представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны в поле «фамилия, имя, отчество полностью», юридического лица — представителя налогоплательщика и дата подписания;

3.3.5. Подпись руководителя организации либо его представителя и дата подписания проставляются в поле «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» титульного листа и Раздела 1 Декларации. Дата подписания заполняется в соответствии с пунктом 2.4 настоящего Порядка.

3.4. В поле «Наименование и реквизиты документа, подтверждающего полномочия представителя» указывается вид документа, подтверждающего полномочия представителя налогоплательщика и реквизиты указанного документа.

3.5. Раздел «Заполняется работником налогового органа» содержит сведения о представлении Декларации:

1) способ представления Декларации (указывается код согласно приложению N 4 к настоящему Порядку);

2) количество страниц Декларации;

3) количество листов подтверждающих документов или их копий, приложенных к Декларации;

4) дата представления Декларации;

5) номер, за которым зарегистрирована Декларация;

6) фамилия и инициалы имени и отчества работника налогового органа, принявшего Декларацию;

7) подпись работника налогового органа, принявшего Декларацию.

Информация об изменениях:

Приказ дополнен приложением 7 с 31 декабря 2018 г. — Приказ ФНС России от 4 октября 2018 г. N ММВ-7-21/[email protected]

Изменения применяются начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за первый квартал 2019 г.