Содержание:

Созаёмщик пенсионер

Может ли пенсионер стать созаемщиком

Чтобы иметь возможность получить крупный заем, заработка одного человека может оказаться недостаточно. Выход из этой ситуации только один, потенциальному кредитополучателю необходимо привлечь созаемщика. Созаемщик, это физическое лицо, доходы которого учитываются кредитным учреждением совокупно с заработком основного заемщика для определения максимального кредитного лимита, доступного клиенту. Соответственно чем выше совместный доход созаемщика и заемщика, тем большую сумму в долг финансовая организация сможет им выдать.

Зачастую созаемщиками выступают родственники клиентов, поэтому достаточно часто сотрудникам банка приходится отвечать на вопрос, может ли пенсионер стать созаемщиком по кредиту? Речь идет о тех случаях, когда кредитополучатели хотят в качестве созаемщиков задействовать своих пожилых родителей.

Как правило, тем, кто интересуется, может ли пенсионер стать созаемщиком в банковских организациях отвечают, что возраст созаемщиков не должен превышать 60 лет и 65 лет (для женщин и мужчин, соответственно). То есть, в отличие от основных заемщиков, а также от поручителей, созаемщиком не может стать лицо, достигшее пенсионного возраста.

Предложение стать созаемщиком, следует тщательно обдумать, т.к. все обязательства по выданному кредиту созаемщики в полной мере разделяют с кредитополучателем, т.е. если один из заемщиков окажется не в состоянии совершать выплаты по займу, то эта обязанность ляжет на созаемщика.

Однако не только ответственность и обязательства, но и права заемщика и созаемщика – равноценны, то есть одинаковы. Таким образом, если кредит оформляется, к примеру, на недвижимость, то созаемщик имеет право на долю в ней.

Бывают ситуации, когда человек становится созаемщиком автоматически. Согласно российскому законодательству, если при вступлении замужестве/женитьбе не был заключен брачный договор, то супруг или супруга основного заемщика по умолчанию становятся созаемщиками.

Чтобы не нести на себе чужую ответственность, прежде чем соглашаться стать созаемщиком, человеку лучше сначала внести в банковский договор дополнительные пункты, которые бы регулировали и ограничивали ответственность каждой из сторон сделки.

Может ли пенсионер быть созаемщиком по ипотеке?

Мне 21 год, я хочу взять ипотеку. У меня доход 25 тысяч, возможно ли взять созаёмщика отчима, ему 60. Он получает пенсию и работает. Если он будем созаемщиком, квартира по праву делиться на двоих ?

04 Февраля 2018, 22:53 Ева, г. Уфа

Ответы юристов (3)

![]()

Если он будет созаемщиком, то он станет он становится совладельцем жилья

Вам бы лучше сделать его поручителем с согласия банка, в таком случае прав на имущество он иметь не будет.

ГК РФ Статья 361. Основания возникновения поручительства

1. По договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части. Договор поручительства может быть заключен в обеспечение как денежных, так и неденежных обязательств, а также в обеспечение обязательства, которое возникнет в будущем.

Есть вопрос к юристу?

![]()

В каждом банке свои условия предоставление кредитов.

Если в банке, где вы хотите оформить ипотеку, нет ограничений к возрасту отчима или он подходит под установленные ограничения, — он будет созаемщиком и квартира будет считаться вашим общим имуществом.

![]()

Созаемщики — это участники целевого кредитного договора на стороне заемщика, которые несут с ним солидарные обязанности по своевременному и полному исполнению условий договора.

Согласно внутренним регламентам кредитных организаций привлечение граждан в качестве созаемщика обязательно в следующих случаях:

- когда заемщику не хватает платежеспособности для требуемой суммы кредита (формула расчета платежеспособности универсальна — общий ежемесячный ипотечный платеж не должен превышать 40% от дохода человека);

- когда заемщик состоит в браке (супруг заемщика привлекается в созаемщики в силу положений ст. 45 СК РФ).

И права, и обязанности созаемщков отражены в условиях кредитного договора. Обязанности имеют солидарный характер — то есть, условия по возврату кредита и уплате процентов за пользование кредитом, финансовая ответственность в виде неустойки и другие обязательства устанавливаются в отношении всех созаемщиков. И в случае неисполнения или ненадлежащего исполнения кредитных обязательств титульным заемщиком кредитор вправе потребовать у всех созаемщиков исполнения этих обязательств в силу положений ст. 323 ГК РФ. А созаемщики обязаны исполнить это требование в полном объёме.

Созаемщики не несут обязанности по страхованию предмета залога — объекта недвижимости, на покупку которого выдавался кредит. Это ответственность титульного заемщика. Что касается приобретаемого объекта недвижимости, то право на него имеет только супруг заемщика, потому что жилье приобретается в период брака и будет являться совместной собственностью супругов в силу положений ст. 34 СК РФ.

Остальные созаемщики имущественных прав на ипотечное жильё не имеют, хотя тоже могут стать собственниками долей в приобретаемом объекте недвижимости, если принимают финансовое участие в покупке (предоставляют деньги на первоначальный взнос по ипотеке либо погашают части кредита), но такая покупка в долевую собственность возможна лишь при наличии согласия титульного заемщика. То есть, созаемщики должны договориться между собой до вступления в правоотношения в с банком.

Созаемщики, кроме созаемщиков-супругов, имеют право потребовать от титульного заемщика выплатить все денежные средства, которые были ими уплачены в счет исполнения требований кредитора. Такое право предоставляет им ст. 325 ГК РФ, которая предусматривает право регрессного требования в случае исполнения обязательств одним из солидарных должников.

Кроме того, созаемщики могут воспользоваться правом застраховать свою дееспособность, и, в случае наступления страхового события, выплачивать долг будет страховая компания. Такой вариант банки настоятельно рекомендуют своим клиентам в качестве финансовой защиты.

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Права и обязанности созаемщика по ипотеке

П олучить ипотечный кредит в нашей стране не очень просто, необходимо иметь не только солидный опыт работы и определённую сумму для первоначального взноса, но и приличный уровень дохода. Если же собственного дохода не хватает, то есть возможность привлечения созаёмщика. Созаёмщик по ипотеке – это тот человек, который наравне с вами будет нести ответственность за погашение ипотечного кредита.

олучить ипотечный кредит в нашей стране не очень просто, необходимо иметь не только солидный опыт работы и определённую сумму для первоначального взноса, но и приличный уровень дохода. Если же собственного дохода не хватает, то есть возможность привлечения созаёмщика. Созаёмщик по ипотеке – это тот человек, который наравне с вами будет нести ответственность за погашение ипотечного кредита.

Какие же права и обязанности он имеет – читайте ниже. В данной статье мы рассмотрим также параметры, которым должен соответствовать созаёмщик, а также ответим на вопрос: чем отличается созаёмщик и поручитель по ипотеке.

Кто такой созаёмщик?

Созаёмщиком по ипотечному кредиту могут выступать сразу несколько человек, но не более четырех по одному кредитному договору.

Созаёмщиком по ипотечному кредиту могут выступать сразу несколько человек, но не более четырех по одному кредитному договору.

Созаёмщик наравне с владельцем новой недвижимости несет ответственность по ипотечному кредиту, он первый к кому обратится банк с просьбой о выплатах по ипотеке, если основной заемщик по каким-либо причинам перестанет платить по кредиту.

Прибегнуть к помощи созаёмщика приходится тем потенциальным покупателям ипотечных квартир, которым не хватает собственного дохода для получения необходимой суммы банковских средств. Если банк сочтет, что вашего дохода недостаточно, чтобы выдать вам необходимую на покупку квартиры сумму, то у вас три варианта действий:

- Найти более дешевое жилье, меньшее по площади или худшее по условиям, на покупку которого хватит той суммы, что вам готов выдать банк.

- Взять дополнительный кредит в этом или другом банке, но, очевидно, что платить по ипотеке и одновременно еще по одному кредиту – под силу далеко не каждому.

- Найти созаёмщика, банк рассмотрит ваш с ним совокупный доход и одобрит большую сумму ипотечных средств.

Если вы выберете последний вариант, то при оформлении созаёмщика будут соблюдены такие условия:

- Банк готов рассматривать доход постороннего человека только в том случае, если вам не хватает собственного уровня доходов на заявленный объект недвижимости.

- Все заемщики, и основной – владелец недвижимости, и дополнительные – несут равную ответственность перед банком в соответствии с кредитным договором.

- Созаёмщик также подписывает ипотечный договор и может являться владельцем части покупаемой квартиры.

- Обязанность по выплате долга автоматически переходит созаёмщику, если основной плательщик перестает вносить ежемесячные платежи, даже если он не имеет на это уважительных причин.

Как найти созаёмщика по ипотеке?

Искать созаёмщика по ипотеке – дело хлопотное, не каждый готов разделить с чужим человеком или даже с родственником многолетнее ипотечное бремя. Все понимают, что ипотека выдается не на год, средний срок жилищного кредитования в нашей стране составляет – 10 лет. А это значит, что человек, решаясь стать созаёмщиком, по сути, становится таким же официальным должником банка, как и основной владелец квартиры.

Искать созаёмщика по ипотеке – дело хлопотное, не каждый готов разделить с чужим человеком или даже с родственником многолетнее ипотечное бремя. Все понимают, что ипотека выдается не на год, средний срок жилищного кредитования в нашей стране составляет – 10 лет. А это значит, что человек, решаясь стать созаёмщиком, по сути, становится таким же официальным должником банка, как и основной владелец квартиры.

Отметим, что почти любой гражданин может оформить ипотеку и без подтверждения собственного дохода, в таком случае на созаёмщиков по ипотеке ложится полная ответственность за уплату кредита.

Кто может стать созаёмщиком?

Как мы отметили ранее, по одному кредитному договору на покупку недвижимости выступить созаёмщиками одновременно могут до четырех, в редких случаях – до пяти человек. Чаще всего разделить с ними ипотечное бремя люди просят супругов, родителей или более дальних родственников.

Как мы отметили ранее, по одному кредитному договору на покупку недвижимости выступить созаёмщиками одновременно могут до четырех, в редких случаях – до пяти человек. Чаще всего разделить с ними ипотечное бремя люди просят супругов, родителей или более дальних родственников.

Большинство банков готовы сделать созаёмщиком и абсолютно постороннего вам человека, при его согласии, конечно. Но как показывает практика, даже близкие друзья в такой просьбе часто отказывают будущему владельцу ипотечной квартиры, посторонние же люди соглашаются на это еще реже.

Если же созаёмщиком выступает ваш товарищ, он должен реально оценивать свою ответственность перед банком. Если основной плательщик станет, например, недееспособным и не сможет платить по кредиту, то созаёмщик будет обязан платить ипотеку ежемесячно согласно графику погашения задолженности. Отметим, что в таком случае созаёмщик имеет приоритетное право на дальнейшее право получения квартиры в собственность.

Кстати, если покупка квартиры в ипотеку происходит после заключения брака, то банк автоматически признает супруга или супругу основным созаёмщиком. Если же муж и жена не готовы делить ответственность перед банком или в том случае, когда квартира принадлежит им не в равных долях, то стоит составлять брачный договор. В этом документе стоит подробно расписать кто и при каких обстоятельствах должен платить по кредиту, и какая часть квартиры будет принадлежать каждому супругу в случае развода.

Итак, созаёмщик по ипотеке может быть оформлен банком в таких случаях:

- Основной покупатель квартиры не имеет должного дохода для получения полной суммы на приобретение жилья.

- Основной заемщик на время оформления ипотеки состоит в браке, супруг автоматически будет считаться созаёмщиков, согласно ст. 45 Семейного кодекса РФ.

- Покупатель квартиры с помощью ипотечных средств имеет достаточный уровень дохода, но оформляет недвижимость на лицо, которое не достигло совершеннолетия.

Отметим, что каждый банк предъявляет свои требования к лицу, которое выступает в качестве созаёмщика по ипотеке, но есть ряд общих требований, которым он должен соответствовать.

Отметим, что каждый банк предъявляет свои требования к лицу, которое выступает в качестве созаёмщика по ипотеке, но есть ряд общих требований, которым он должен соответствовать.

- При приобретении недвижимости на территории нашей страны, созаёмщиками по ипотеке могут стать только граждане РФ.

- Минимальный срок службы на последнем месте работы от 6 месяцев до года в зависимости от конкретного банка.

- Человек, который готов разделить с вами ответственность по ипотечному кредиту, должен быть платежеспособен. Банки определяют платежеспосбность ипотечного созаёмщика по простой формуле: общий ежемесячный ипотечный платеж не должен превышать 40% от дохода человека в указанный период времени.

- Немаловажно, чтобы созаёмщик имел положительную кредитную историю, банк обращает на это большое внимание.

- Важен и возраст того, кто разделит с вами ипотечное бремя, мужчина может стать созаёмщиком до тех пор, пока ему не исполнится 55 лет и не ранее 21 года, женщина в возрасте от 21 года до 55 лет.

Многих волнует вопрос – может ли пенсионер быть созаёмщиком по ипотеке? Ведь проще всего привлечь в этом качестве именно родителей, они никогда не откажут в помощи детям. Но, согласно законодательству РФ, пенсионер не может стать ипотечным созаёмщиком. И этот запрет вполне оправдан, так как в качестве дополнительного плательщика должен выступать человек работающий, который сможет погасить задолженность перед банком, если возникнет такая необходимость.

Оформление в Сбербанке

Требования к созаёмщику по ипотеке в Сбербанке вполне стандартны, но все же имеют свои особенности:

Требования к созаёмщику по ипотеке в Сбербанке вполне стандартны, но все же имеют свои особенности:

- Банк настоятельно рекомендует покупателю жилья застраховать здоровье и жизнь дополнительного ответственного лица на сумму, которая примерно равна стоимости его доле в ипотечной квартире.

- В рамках одной ипотечной программы стать созаёмщиков могут не боле трех человек, при этом они имеют полное право самостоятельно поделить между собой ответственность перед банком по договору, а также и доли в покупаемой квартире.

- Если в качестве ответственного лица по ипотеке планируется привлечение вашего супруга, то стоит заранее зарегистрировать брак.

- Независимо от конкретной кредитной программы, деньги на покупку квартиры перечисляются только после регистрации ипотечного договора в Россреестре.

- Если кредитный договор уже подписан, созаёмщик не сможет отказаться от обязанности перечисления ежемесячного платежа, если основной заемщик платить перестанет.

- Созаемщик может предоставить свои сертификаты на покупку жилья, которые были выданы ему государством при рождении детей.

Какие документы должен предоставить созаёмщик?

Перечень обязательных документов может отличаться в каждом банке, но в 2018 году в большинстве кредитных учреждений он выглядит так:

- Паспорт гражданина РФ.

- Свидетельство пенсионного страхования.

- Документ, который подтвердит место регистрации по месту фактического проживания.

- Документы, подтверждающие личности всех членов семьи, которые живут совместно с созаёмщиком.

- Трудовая книжка.

- Диплом или аттестаты о полученном образовании.

- Справка по форме банка, которая подтвердит доход.

Поручитель и созаёмщик – в чем отличия?

Многие с трудом могут ответить на вопрос: чем отличается созаёмщик от поручителя по ипотечному кредиту? Ответ прост: они имеют разные права на приобретаемое жилье, а также и обязанности:

Многие с трудом могут ответить на вопрос: чем отличается созаёмщик от поручителя по ипотечному кредиту? Ответ прост: они имеют разные права на приобретаемое жилье, а также и обязанности:

- При определении максимальной суммы средств, которая будет выдана основному заемщику на покупку жилья, доход поручителя никогда не учитывают.

- Поручитель также должен быть платежеспособен, он будет обязан погасить не только основной платеж, но и все проценты по ипотеке, если собственник квартиры перестанет платить банку.

- Банк и поручитель подписывают единый договор поручительства, он обязывает поручителя своевременно погашать долги перед банком, если основной заемщик перестанет это делать.

- Поручитель, в отличие от созаёмщика, не имеет права на получение доли в купленной квартире, но при необходимости может отстоять его в судебном порядке.

- Поручитель начинает платить по ипотеке только после соответствующего решения суда, и только после того, как платить перестанут созаёмщики, если они есть.

Права и обязанности

Прежде чем купить квартиру при помощи посторонних лиц, стоит узнать какие права на квартиру имеет созаёмщик по ипотеке.

Прежде чем купить квартиру при помощи посторонних лиц, стоит узнать какие права на квартиру имеет созаёмщик по ипотеке.

Российским законодательством на сегодня четко определены и права, и обязанности созаёмщика по жилищному кредиту:

- Они несут равную ответственность перед кредитным учреждением, как и получатель ипотечных денежных средств.

- Он имеет право на законную собственность доли приобретаемого жилья, если на момент оформления кредитного договора между им и заёмщиком был оформлен официальный брак.

- Банк вправе требовать от него внесения ежемесячных выплат, если этого не делает получатель ипотечных средств.

- Созаёмщик имеет право внесения в банк только фиксированной суммы, которая оговорена в кредитном договоре в момент его непосредственного подписания.

- Созаёмщик, который не является законным супругом владельца ипотечной квартиры, также может претендовать на выделение доли в ней.

- При соблюдении условия равного долевого участия заемщика и созаёмщика по ипотечному договору, последний может воспользоваться правом получения налогового вычета.

- Если созаёмщик отказывается от доли в ипотечной квартире, это не снимает с него ответственности за погашение кредита.

- Человек имеет право выйти из созаёмщиков, но только если получатель ипотеки найдет на его место нового созаёмщика, чью кандидатуру одобрит банк.

Что стоит учесть, прежде, чем стать созаёмщиком?

Ипотеку иногда платить нелегко даже самому собственнику жилья, что уж говорить о постороннем человеке, поэтому стоит хорошо подумать, прежде чем решаться выступить созаемщиком по ипотечному договору. Нередко у них могут возникнуть следующие проблемы:

Ипотеку иногда платить нелегко даже самому собственнику жилья, что уж говорить о постороннем человеке, поэтому стоит хорошо подумать, прежде чем решаться выступить созаемщиком по ипотечному договору. Нередко у них могут возникнуть следующие проблемы:

- Ему потребовалось взять собственный кредит, но его платежеспособность уже ограничена взятым ранее ипотечным кредитом в качестве созаёмщика.

- В качестве созаёмщика выступил супруг, который стал им только после подписания кредитного договора, в таком случае он не имеет права на долю в ипотечном жилье. Представим, что пара разошлась, в такой ситуации собственником остается один, а платить по ипотеке обязаны оба.

- Товарищ, который попросил стать созаёмщиком по его ипотечному кредиту, неожиданно прекращает платить долг. В таком случае его друг вынужден вносить ежемесячный платеж, а собственник жилья не всегда соглашается компенсировать ему текущие расходы по кредиту.

- Супруги при оформлении ипотеки обязаны оформлять квартиру только в общую собственность, при разводе возникает необходимость размена жилья, что не всегда просто организовать.

- Если вы согласились быть созаёмщиком у товарища, брата или коллеги, то помимо кредитного договора нужно составить и дополнительное соглашение, которое гарантируем вам возврат потраченных денег или выделение доли в квартире.

Страхование рисков

Чтобы между созаёмщиком и получателем кредитных средств не возникло недопониманий, а каждый из них не попал в затруднительное положение, им стоит не только внимательно изучить ипотечный договор, но и застраховать риски.

Чтобы между созаёмщиком и получателем кредитных средств не возникло недопониманий, а каждый из них не попал в затруднительное положение, им стоит не только внимательно изучить ипотечный договор, но и застраховать риски.

Любой банк рекомендует созаёмщику застраховать свою дееспособность, и если с ним что-то случится, то выплачивать долг будет страховая компания. При страховании жизни она же возьмет на себя расходы по погашению ипотеки в случае смерти созаёмщика.

Стоит отметить, что в большинстве банков договор страхования жизни и здоровья при оформлении ипотеки заключается в обязательном порядке. Такая страховка выгодна не только клиентам кредитного учреждения, но и самим банкам, так как это гарантирует им погашение кредита в любом случае.

Итак, мы рассказали вам об основных обязанностях, а также о правах созаёмщика по ипотеке, а также о требованиях, которым он должен соответствовать. Прежде чем стать созаёмщиком по ипотеке, оцените все за и против, учтите ваши риски, и помните, что ипотека – долг многолетний и дорогостоящий, хорошо оцените свои возможности.

Созаемщик в Сбербанке — требования

Наши желания не всегда совпадают с возможностями. Намереваясь взять кредит на жилье, зачастую выясняется, что официального ежемесячного дохода не хватает на получение нужной суммы. Приобщение к получению ипотеки созаемщика в Сбербанке — способ получить большую сумму займа. При оформлении кредита на несколько физических лиц, суммируется их общий доход, соответственно увеличивается их платежеспособность, так как обязательный платеж делится на всех. Привлечение созаемщика помогает взять большую сумму кредита под более выгодный процент.

Созаемщик в Сбербанке

В Сбербанке допускается участие до трёх созаемщиков (в том числе, пенсионеров в возрасте до 75 лет), чей доход рассматривается, в одном ипотечном договоре. Участники сделки имеют право самостоятельно распределять долевое участие каждого из них.

Права и обязанности

Долевое участие в договоре, размер ежемесячного платежа для каждого участника прописывается в ипотечном договоре. Возможно, что главный заемщик будет вносить самостоятельно всю его сумму или каждый будет оплачивать свою долю. При необходимости, раздел имущества прописывается также в ипотечном договоре.

Если на момент оформления ипотеки заёмщик состоит в браке, приобретенная недвижимость становится совместно нажитым имуществом.

Супруги имеют равные права и доли владения, если иного не прописано в брачном документе. Деление недвижимости между ними не прописывается в ипотечном договоре. Второй супруг становится непосредственным созаемщиком по ипотеке, даже если не трудоустроен. Для того, чтобы привлечь его как платежеспособного заемщика, необходимо официальное оформление.

Созаемщики по ипотеке в Сбербанке имеют право на владение частью купленной недвижимости в соответствии со своей долей в выплате кредита, которая прописана в ипотечном документе – это ответ на высокие требования к обеспечению выплат. Добровольный отказ от части имущества, не освобождает от выплаты займа.

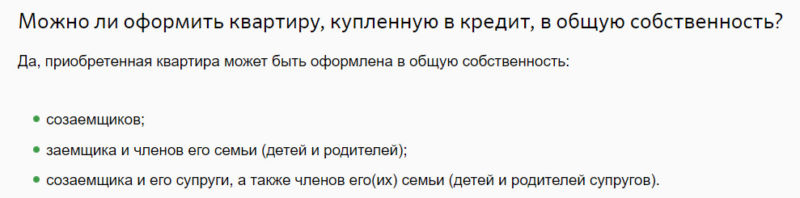

Обратите внимание, приобретение жилья в ипотеку возможно в общую собственность

Обратите внимание, приобретение жилья в ипотеку возможно в общую собственность

Созаемщики по ипотеке, как правило, привлекаются для подстраховки. Наличие такового в сделке даёт дополнительную гарантию банку в платежеспособности своего клиента. Пока главный должник осиливает обязательный ежемесячный платёж, другие лица не будут подвергаться беспокойству со стороны кредитора. Следовательно, если созаемщик оплачивает большую часть долга — ему и принадлежит преобладающая часть имущества, если вовсе не платит — то права на часть недвижимости не имеет.

Особенности титульного созаемщика

Титульным в Сбербанке называют главного заёмщика. По факту, все созаемщики несут одинаковую ответственность за возврат денежных средств перед кредитором, к ним предъявляются одинаковые требования и они обладают правами, зависящими от доли.

Если титульный заемщик, по каким либо причинам не внесет своевременно оплату, остальные дольщики должны будут это сделать. При его нетрудоспособности и отсутствии страховки, ответственность за погашение долга также ложится на плечи остальных.

Требования при оформлении ипотеки

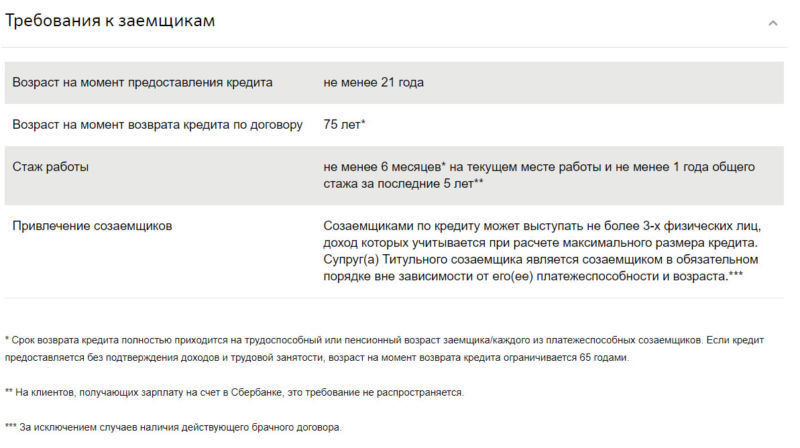

Поскольку обязанности перед кредитором у всех участников ипотечного кредитования равны, то требования к обычному созаемщику ничем не отличается от требований для титульного. Помощником в оформлении ипотечного кредита в Сбербанке может быть:

- Физическое лицо в возрасте от 21 до 65 лет (максимально допустимый в Сбербанке возраст пенсионера должен наступить после выплаты займа).

- Гражданин России с постоянной пропиской.

- Официально трудоустроенное лицо, с общим трудовым стажем не менее года, стаж на действующем месте работы более полу года.

Созаемщиками по ипотеке в Сбербанке могут быть любые лица, например, близкие родственники (родители, дети), посторонние лица (друзья, коллеги). Пенсионеры могут быть таковыми в пределах допустимого возраста по условиям ипотеки.

На созаемщика в Сбербанке также распространяются требования и условия страхования жизни и трудоспособности, осуществляется это в том же порядке, как и для титульного, и согласие на все это дается посредством заполнения образца анкеты заявления.

Документы на ипотечный кредит

Список документов требуемых от созаемщика по ипотеке в Сбербанке:

- Паспорт РФ с постоянной пропиской.

- Копия трудовой книжки, с мокрой печатью и подписью последнего работодателя.

- Справка по форме банка о заработной плате за последние 6 месяцев.

- Анкета заявление созаемщика по ипотечному кредиту в Сбербанке (образец можно скачать ниже).

- Данные о близких родственниках, с которыми совместно проживает на одной площади (супруге, детях, родителях).

- Диплом о высшем или среднем специальном образовании.

Банк вправе потребовать дополнительные документы у любого дольщика сделки, прежде чем предложить заполнить образец анкеты заявления. Например, СНИЛС, водительские права, заграничный паспорт, справку из пенсионного фонда и другие.

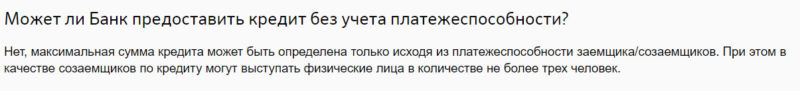

Обратите внимание, главным критерием при рассмотрении заявления на ипотеку остается платежеспособность клиента и созаемщиков

Обратите внимание, главным критерием при рассмотрении заявления на ипотеку остается платежеспособность клиента и созаемщиков

Образец анкеты и заявления

В Сбербанке анкета — заявление на получение ипотечного кредита единого образца для любого заёмщика: титульного или дополнительного. Заполняться она должна безошибочно печатными буквами или в электронном варианте. Вносить данные в бланк можно лично, или это может делать менеджер банка со слов клиента. Образец анкеты созаемщика по ипотеке в Сбербанке можно скачать здесь

Ограничения для пенсионеров

В целом, в Сбербанке действует единое правило для всех людей пенсионного возраста касаемо кредитования или участия в кредитовании (ипотечном или потребительском). Предельный возраст пенсионера для участия в сделке — 65 лет на момент ее погашения, если не подтверждается трудовая занятость и доходы. В ином случае — 75 лет.

Обратите внимание, Сбербанк предъявляет к обычным созаемщикам те же требования, что и к титульному

Обратите внимание, Сбербанк предъявляет к обычным созаемщикам те же требования, что и к титульному

Соглашаясь стать созаемщиком по ипотеке в Сбербанке, нужно осознавать всю ответственность. Просроченные платежи портят кредитную историю всех участников, подписавших документ. Ответственность перед кредитором все несут одинаково, так что в случае невыплаты кредита неприятности будут у всех участников. Учитывайте это, соглашаясь заполнить образец анкеты заявления.

Созаёмщик пенсионер

Ипотечные заемщики в России за последние несколько лет помолодели: самая активная возрастная группа — 26–35-летние россияне, на долю которых приходится больше половины сделок по покупке жилья в новостройках с использованием ипотеки. Банки своими основными категориями клиентов считают семейные пары с детьми, а также людей среднего возраста. Пожилые люди среди тех, кто берет ипотечные кредиты, составляют очень небольшой процент.

При этом многие банки заявляют о готовности выдавать ипотечные кредиты пенсионерам, а также лицам, которые в течение срока жизни кредита достигнут пенсионного возраста. Но в отношении таких заемщиков действуют некоторые ограничения. «РБК-Недвижимость» разбиралась, на каких условиях пенсионер сегодня может взять ипотеку.

Пенсионный возраст у женщин в России наступает в 55 лет, у мужчин — в 60 лет. По данным «Метриум Групп», доля покупателей квартир в возрасте от 55 лет и старше составляет порядка 10–12% от общего числа покупателей. Однако количество ипотечных заемщиков из них минимально — не более 3,6%. По статистике компании «Бест-Новострой», 10% ипотечных покупок приходится на людей предпенсионного и пенсионного возраста — от 50 до 59 лет, покупателей старше 60 лет всего 2%.

Заинтересованных в получении кредита пенсионеров больше, чем реальных заемщиков, но ненамного, пояснили в «Метриум Групп». Как правило, если в таком возрасте человек совершает сделку, то либо у него есть полная сумма, либо речь идет об альтернативной схеме, когда, например, продается большая старая квартира и взамен приобретаются две новые меньшей площади, отмечают эксперты.

Предельный возраст

Пожилые люди берут кредиты на тех же условиях, что и остальные заемщики, никаких специальных программ для них обычно не разрабатывают. Например, в ВТБ выдают ипотеку под 9,7% годовых, в Сбербанке — под 10% (9,5% — для зарплатных клиентов). Но пенсионеров напрямую касаются возрастные ограничения: заемщику должно быть не больше 60 лет на дату обращения и не больше 75 — на дату погашения, пояснили в пресс-службе ВТБ. То же самое рассказали и в Сбербанке. Дальше всех пошел «Совкомбанк», ограничив возраст заемщика 85 годами.

Возрастные ограничения влияют на сроки выдачи кредита. «Обратившись в банк в 50 лет, можно рассчитывать на 20–25-летнюю ипотеку. А отправив заявку в банк в возрасте 60 лет, после выхода на пенсию, с большой вероятностью человек получит отказ, даже если собирается брать кредит на 10–15 лет», — пояснила управляющий партнер компании «Метриум Групп» Мария Литинецкая.

Но в то же время банки проводят оценку по стандартным критериям: размер первоначального взноса, уровень доходов (размер пенсии и дополнительный доход), возможность привлечь созаемщика, наличие другой недвижимости, которую можно оформить в залог, и т. д.

Пакет документов, который необходимо предоставлять заемщикам-пенсионерам, не отличается от того, который предоставляют в банк другие категории заемщиков, рассказали в Сбербанке. Результаты медицинских обследований также не требуются. Справка из пенсионного фонда о размере установленной пенсии необходима только в том случае, если пенсионные отчисления приходят не на счет в Сбербанке.

«При наличии у пенсионера права на получение жилищной субсидии от государства он может быть включен в число созаемщиков по ипотечному кредиту без ограничений по возрасту и без учета его платежеспособности», — отметили в пресс-службе банка.

«Возраст, конечно, тоже принимается в расчет, но многое зависит от того, какая именно сумма нужна в ипотеку, каковы доходы и как быстро заемщик готов вернуть заем, — отмечает председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова. — Пенсионеру будет намного легче взять ипотеку, если у него есть сбережения в размере 50–70% от стоимости объекта, есть стабильный доход, а возраст еще не предельный. В этом случае кредит могут выдать на 10–15 лет. Если привлечь созаемщиков, то срок кредитования могут еще увеличить».

Работа на пенсии

Процент отказов по заявкам на получение кредита клиентами предпенсионного и пенсионного возраста небольшой — порядка 20%. Однако часто одобренная сумма оказывается меньше необходимой, что фактически приводит к отказу от сделки, отмечают эксперты.

Еще одна сложность связана с поиском страховщика: чем выше возраст, тем выше ставка на страхование жизни и здоровья заемщика. «Если до 30 лет нужно заплатить порядка 0,5% от стоимости кредита, то после 50 лет — до 4%, то есть в восемь раз больше. Более того, пожилому человеку не удастся обмануть страховую компанию, скрыв заболевания. Многие страховщики требуют от пенсионеров прохождения медицинской комиссии в одной из аккредитованных клиник», — рассказала Мария Литинецкая.

Далеко не все пенсионеры готовы финансово потянуть высокую страховку, подчеркивают эксперты. Ведь при сумме кредита, например, в 2 млн руб. молодой заемщик отдаст за страховку около 10 тыс. руб., а пожилой — 80 тыс. руб. в год. Поэтому, даже если сами банки выдают положительное решение, заемщики порой не могут подобрать страховку на разумных условиях.

На практике больше всего шансов взять ипотечный кредит у работающих пенсионеров, считают эксперты. Если человек уже вышел на пенсию и нигде не работает, то шанс получить кредит крайне мал — одной только российской пенсии, к сожалению, чаще всего не хватает на то, чтобы взять ипотеку. Если же клиент получает выплаты и параллельно работает, то такого заемщика банки, конечно, рассматривают, пояснила Мария Литинецкая.

«При рассмотрении заявок с погашением кредита после наступления пенсионного возраста банк дополнительно оценивает вероятность сохранения уровня дохода клиента в этот период, — рассказал руководитель департамента ипотечного кредитования ВТБ Андрей Осипов. — Тем самым мы снижаем риски клиента по обслуживанию кредита. Отмечу, что пенсия учитывается в структуре дохода».

По словам Марии Литинецкой, наибольший шанс получить положительное решение по кредиту у пожилых людей следующих профессий: у врачей, школьных учителей, преподавателей вузов, чиновников. Это как раз те специальности, по которым люди обычно не прекращают работать и после достижения пенсионного возраста.

Дают ли ипотеку пенсионерам, и каковы при этом требования банков

Услуга ипотечного кредитования минимально востребована у пожилых людей, так как, большинство из них обеспечены собственным жильем. До недавних пор банки избегали рисков, связанных с почтенным возрастом заемщиков, ипотеку предоставлял лишь Сбербанк. В настоящее время их количество значительно увеличилось, планка возраста кредитополучателя передвинулась до 75 лет.

Содержание

Статистика свидетельствует, что, пенсионеры, в большинстве своем, одиноки, поэтому, снижение рисков для финансовых организаций путем оформления супруга созаемщиком/поручителем невозможно.

Дают ли кредит на жилье людям пенсионного возраста? ↑

В последнее время многие банки изменили свою политику относительно кредитования людей пенсионного возраста и стали развивать программы по приобретению загородной недвижимости, в которой пенсионерам гораздо комфортнее. Стоят коттеджи в пригороде дешевле, чем квартиры в крупных городах, снижаются сроки, риски финансовых учреждений.

Несмотря на то, что любое жилье по ипотеке до конца погашения задолженности является собственностью банка, риски все же велики из-за обязательного страхования. Страховые компании очень неохотно страхуют здоровье, жизнь пенсионеров. В настоящее время ставки варьируются в пределах 16 – 11%, сроки 10 – 5 лет.

Требования к заемщику ↑

Неработающим пенсионерам потребуется справка о размере пенсии, созаемщики или поручители из числа родственников (внуки, дети). У работающих пенсионеров шансы на положительное решение выше, так как, увеличивается доход, сокращаются сроки.

Риски смерти, ухудшения здоровья страхуются в обязательном порядке, весь срок ипотеки жилье будет собственностью банка. Возраст заемщика регламентируется в пределах 80 – 65 лет на момент выплаты последнего взноса. Таким образом, при пятилетней ипотеке обращаться в финансовые организации следует не позже 60 – 75 лет.

Для пожилых людей используется самый высокий страховой тариф, достигающий 4 – 3% от суммы ипотеки. Пенсионер проходит обследование в поликлинике, после чего, внимательно изучается его медкарта. Для категорий пенсионеров, вышедших на пенсию в раннем возрасте (полицейские, военные, балерины) срок ипотеки обычно увеличивается до 25 – 15 лет.

Например, в Сбербанке мужчине-заемщику в возрасте 65 лет с 20 тысячной пенсией реально получить максимально 500 тысяч рублей на 9 лет. При этом ежемесячные выплаты составят 9 – 7 тысяч рублей. Работающему 55-и летнему пенсионеру банк может увеличить срок до 15 лет, однако, платежи будут не одинаковыми – основные выплаты придутся на время его трудоспособности с учетом зарплаты.

Что такое обратная ипотека? ↑

В связи с увеличением числа одиноких пенсионеров на рынке услуг, предоставляемых финансовыми организациями, появилась новая.

При обратной ипотеке деньги клиенту выплачивает банк, жилье постепенно становится его собственностью, пожилой человек получает солидную ежемесячную прибавку к пенсии.

Договоры этого типа могут оспариваться родственниками клиентов, поэтому, риски банков остаются достаточно высокими. В случае решения вопроса в пользу родственников, последние обязаны вернуть сумму выплат в оговоренные сроки. Заемщик при обратной ипотеке опасается выселения, банк имеет риск переплат.

Спрос на услугу определяют факторы:

- наследство – учитывается желание людей преклонного возраста оставить квартиру родственникам;

- мобильность – пенсионеры неохотно обменивают жилье с доплатой, предпочитая жить на привычном месте;

- превентивность – недвижимость в старости является средством получения законного дохода, так как, в молодости в квартиру были вложены значительные средства;

- коммунальные услуги – стоимость их постоянно растет, угрожая потерей жилья, обратная ипотека обеспечивает некоторую стабильность;

- репутация банка – пенсионеры закладывают единственное жилье лишь в солидные финансовые организации.

Существует несколько форм обратной ипотеке, выбор которых всегда индивидуален:

- с переездом – выплачивается разница в стоимости жилья;

- реипотека – по достижении пенсионного возраста гасится долг по ипотеке, средства выплачиваются по оговоренному графику;

- произвольный график – оговаривается/изменяется в процессе пользования услугой;

- бесконечный срок, равные платежи – схема применяется при регулярном патронаже, суммы небольшие, для банка велики риски переплаты;

- равные платежи, фиксированный срок – обычно в течение 10 лет выплачиваются минимальные суммы, велики риски выселения для клиента;

- единовременная выплата – применяется при ремонте жилища, дорогостоящей операции, риски обслуживания недвижимости самые высокие.

При заключении договора кредитная организация учитывает многочисленные факторы для определения суммы ежемесячных выплат. Всегда присутствует риск пережития среднестатистического срока жизни, нецелевых трат, неправильной оценки недвижимости.

На сегодняшний день многие интересуются вопросом, можно ли взять два кредита одновременно? Здесь вы найдете список банков, готовых выдать еще один займ.

Порядок процедуры оформления ↑

Для рядовых пенсионеров используется общая схема:

- заполнение анкеты;

- рассмотрение заявки;

- выдача займа;

- погашение согласно оговоренному графику.

Социальная ипотека для пожилых людей имеется лишь в проектах, в настоящее время ни один финансовый институт подобной услугой не располагает.

Однако, в Сбербанке имеются программы льготного кредитования:

- ставка 16,65 – 15%;

- сумма до 1,5 миллионов;

- возраст до 75, 60 лет (мужчины, женщины, соответственно);

- рассмотрение в пределах двух дней.

Здесь решающее значение имеет кредитная история, подтверждение владения ценностями, недвижимостью, наличие созаемщиков. Льготная ипотека этой категории пользователей недоступна за исключением военных пенсионеров, которым ставку либо начальный взнос оплачивает государство (региональный бюджет).

Пакет необходимых документов ↑

В стандартный комплект документации, необходимой для заключения договора ипотеки, входят:

- заявление/анкета;

- копии документов, удостоверяющих личность;

- справка из пенсионного фонда, с места работы (не прекратившим трудовую деятельность пенсионерам).

В обязательном порядке прилагаются документы созаемщиков, поручителей, подтверждающие финансовое положение. Скидок по начальному взносу для этой возрастной категории заемщиков не предусмотрено. Доверие банка к людям, предоставившим документы на владение долями в юрлицах, ценными бумагами, открытыми счетами в других банках, владения имуществом, значительно увеличивается.

Банки – условия и сроки ↑

Предложения по ипотеке в разных финансовых учреждениях имеют особенности. Например, в Сбербанке страхование жизни не является обязательной процедурой. Возраст заемщика здесь ограничен 75 годами.

В Россельхозбанке возрастная планка сдвинута в меньшую сторону на десять лет. При наличии супруга он выступает созаемщиком в обязательном порядке.

ВТБ-24 ограничивает возраст женщин 60-ю, мужчин 65-ю годами, причем, специальных ипотечных программ для пенсионеров у банка нет. Покупка жилья здесь возможна в несколько ином формате – путем оформления нецелевого кредита. Плюсом является увеличение возрастной планки до 75-и лет, минусом – высокая ставка 20%, срок не больше 5 лет, небольшие суммы кредитов.

Максимальный возраст кредитополучателя наблюдается при пользовании услугой ипотеки Судостроительного банка (80 лет). Если для рядового пользователя услугой ипотеки средний срок составляет 7 лет, для пенсионера с небольшими доходами, это нереально. Доходы семьи, подтвержденные соответствующими справками, должны превышать прожиточный минимум.

Какие недостатки у ипотечного кредита для людей пенсионного возраста? ↑

В большинстве случаев ипотека гарантирует людям преклонного возраста многочисленные переплаты, увеличивающих фактическую стоимость жилья вдвое.

Основными из них являются:

- услуга профессионального оценщика – оплачивается кредитополучателем, составляет 8 – 3 тысячи рублей, без нее оформление невозможно из-за строгих требований, предъявляемых банками к квартирам вторичного фонда;

- рассмотрение заявки – обходится клиенту в 3 – 1 тысячу;

- оформление – стоимость услуги фактически равна 5 тысячам рублей из кармана пенсионера;

- открытие/ведение счета – банк взимает до 3% от суммы ипотеки;

- страховка – при покупке квартиры из вторичного фонда необходимо приобретение полиса титульного страхования, страховые взносы за квартиру (от стихийных бедствий, пожара) составляют 0,5 – 0,2%, взносы по страхованию здоровья/жизни обходятся в 2,5 – 0,5% от суммы долга (то есть, постоянно уменьшаются со временем);

- просрочка – каждый день обходится в 0,5 – 0,2% от суммы платежа.

Эта группа является финансово незащищенной, преклонный возраст ухудшает восприятие пунктов договора, что может вызвать судебное разбирательство.

О том, как осуществляется кредитование работающих пенсионеров до 70 лет, вы можете узнать из этой статьи. В ней собрана информация о требованиях к заемщику, процентных ставках и сроках выдачи займа.

Продать квартиру по военной ипотеке сложно, но реально. Тут вы можете узнать о том, как осуществляется продажа залогового жилья.

Может ли пенсионер быть созаемщиком по ипотеке? ↑

Политика финансовой организации, занимающейся оказанием услуг ипотечного кредитования, является решающей при оформлении пенсионера созаемщиком. Однако, в некоторых банках супруг (супруга) соискателя, чаще всего так же являющиеся пенсионерами, используются в качестве созаемщиков/поручителей в обязательном порядке.

Видео: Обратная ипотека для пенсионеров

Каковы условия получения кредита для военных на пенсии? ↑

Согласно законодательству, с начала 2011 года пенсионеры МВД приравниваются к военным пенсионерам.

На них распространяется ряд льгот при соблюдении некоторых условий:

- финансирование ОВД федеральным бюджетом;

- увольнение по сокращению либо состоянию здоровья;

- срок службы от 10 лет;

- участие в очереди на квартиру до 2005 года.

По старому месту службы берется справка с номером в очереди, которая предоставляется в администрацию населенного пункта для постановки в льготную очередь. Местные власти (региональные) субсидируют первоначальный взнос по ипотеке либо ставку.

Понравилась статья? Подписывайтесь на обновления сайта по по RSS, или следите за обновлениями ВКонтакте, Одноклассниках, Facebook, Google Plus, Twitter.

Расскажите друзьям! Расскажите об этой статье своим друзьям в любимой социальной сети с помощью кнопок в панели слева. Спасибо!