Содержание:

Банкротство предприятия методы прогнозирования

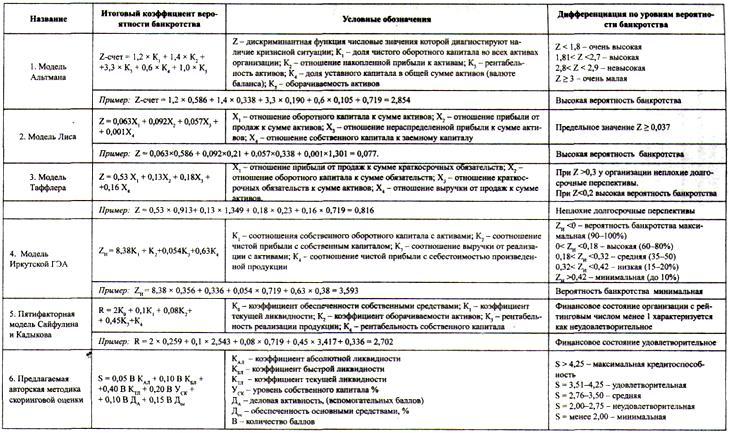

Модель Альтмана представляет собой пятифакторную модель, построенную по данным успешно действующих и обанкротившихся промышленных предприятий США. Итоговый коэффициент вероятности банкротства Z рассчитывается с помощью пяти показателей, каждый из которых был наделен определенным весом, установленным статистическими методами (табл. 2).

Таблица 2. Дискриминантные факторные модели

Модель британского ученого Таффлера была разработана в 1997 г. на основе оценки ключевых показателей финансово-хозяйственной деятельности корпорации. В основу расчета положено исчисление четырех показателей финансового состояния организации и предложены весовые коэффициенты для каждого из них. В качестве индикативных показателей автором предлагаются следующие: отношение прибыли от продаж к сумме краткосрочных обязательств; отношение оборотного капитала к сумме обязательств; отношение краткосрочных обязательств к сумме активов; отношение выручки от продаж к сумме активов.

По результатам расчетов, в соответствиис моделями Альтмана и Лиса, исследуемая организация испытывает серьезные проблемы с платежеспособностью, а вероятность банкротства диагностируется как высокая. В то же время, в соответствии с расчетами по модели Таффлера, а также моделями отечественных ученых и специалистов, организация имеет неплохие долгосрочные перспективы на протяжении всего исследуемого периода (табл. 3).

Таблица 3. Сравнительная характеристика методов прогнозирования банкротства

В целом необходимо отметить, что зарубежные модели прогнозирования банкротства не в полной мере могут применяться для оценки деятельности отечественных компаний, поскольку не учитывают специфику финансовой отчетности российских организаций и отраслевые особенности сферы деятельности. При этом очевидно, что значения финансовых коэффициентов для предприятий различных отраслей могут интерпретироваться по-разному.

При диагностировании вероятности банкротства необходимо использовать методики, которые в наибольшей степени адаптированы к специфике составления отчетности по отечественным стандартам. Кроме того, рассмотренные дискриминантные факторные модели дифференцируют финансовое положение организации достаточно узко.

В данной связи нами предлагается применять методику скоринговой оценки, в которой обеспечены равные шаги интервалов как по коэффициентам, так и по их ранжированию по категориям финансового состояния.

В предлагаемой методике расширено соотношение максимальных и минимальных значений коэффициентов финансовой устойчивости, эффективности и платежеспособности, что позволяет объективно оценивать дифференциацию между предприятиями с различным уровнем кредитоспособности. Использованный методический подход основан на балльной скоринговой интерпретации показателей финансового состояния, в наибольшей степени отражающих финансовое положение организации в оценке с позиции кредиторов, т.е. ориентирован на прогнозирование финансовых затруднений в будущем.

Единой эмпирической базой для отбора критериальных показателей финансового состояния послужили данные бухгалтерской (финансовой) отчетности организаций Ставропольского края в динамике за 5 лет. Отбор критериальных показателей проводился на основе комбинации корреляционно-регрессионного анализа и метода экспертных оценок с применением современных информационных технологий.

На основе корреляционно-регрессионного анализа с использованием метода пошагового отбора бы ли выбраны критериальные финансовые коэффициенты, наиболее тесно связанные с результативным показателем для кредиторов. Выделенные критериальные показатели с наибольшими значениями коэффициента парной корреляции (R>0,6) были подвергнуты экспертной оценке, что позволило значительно сократить их исходное множество.

Для проведения экспертной оценки была сформирована фокус-группа из 30 респондентов с высокой степенью предикаторности в области анализа финансового состояния организации. Результаты экспертного оценивания статистически значимы, согласованность мнений экспертов проверялась с использованием коэффициента конкордации Кендела.

Разработанный алгоритм комплексной оценки финансового состояния сельскохозяйственной организации дает возможность рейтинговой оценки деятельности эмитентов с целью их ранжирования по пяти категориям.

Для реализации данной возможности была разработана рейтинговая шкала локальных критериальных показателей прогнозирования банкротства (табл. 4), которая используется для определения комплексной (интегральной) оценки кредитоспособности организации.

Таблица 4. Предлагаемая система показателей прогнозирования банкротства организации

Банкротство предприятия методы прогнозирования

Экономические науки /10 Экономика предприятия

Одесская государственная академия строительства и архитектуры

Основные методы прогнозирования банкротства

Рыночной экономике присуще такое явление, как банкротство субъектов предпринимательской деятельности. Согласно ст. 1 Закона Украины «О восстановлении платежеспособности должника или признание его банкротом» № 2343-XII от 14.05.92 г., банкротство — это признанная хозяйственным судом невозможность должника восстановить свою платежеспособность и удовлетворить признанные судом требования кредиторов не иначе как через применение ликвидационной процедуры [1].

Для оперативного выявления потенциальной угрозы банкротства предприятия и своевременной разработки мер для его раннего предупреждения используют специальные методы прогнозирования. Основное значение прогнозирования банкротства заключается в своевременной разработке контрмер, направленных на преодоление предприятием отрицательных тенденций. Существует мнение, что прогнозирование банкротства является оценкой кредитоспособности предприятия. В таком случае основное содержание прогнозирования — определение вероятности возможных отрицательных сценариев деятельности предприятия, которые могут привести к его неплатежеспособности и потере ликвидности.

В экономической литературе можно найти немало методов прогнозирования банкротства. Рассмотрим некоторые из них.

Коэффициент Альтмана (индекс кредитоспособности). Этот метод предложен в 1968 г. известным западным экономистом Эдвардом Альтманом. Индекс кредитоспособности построен с помощью аппарата мультипликативного дискриминантного анализа и позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и не банкротов. Индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период. В общем виде индекс кредитоспособности (Z-счет) имеет вид:

Х1 — оборотный капитал/сумма активов;

Х2 — нераспределенная прибыль/сумма активов;

Х3 — операционная прибыль/сумма активов;

Х4 — рыночная стоимость акций/задолженность;

Х5 — выручка/сумма активов.

Значение Z 2,7 говорит о малой его вероятности в течение двух лет.

В 1983 г. Альтман получил модифицированный вариант своей формулы для компаний, акции которых не котировались на бирже:

Х4 — балансовая, а не рыночная стоимость акций/

Коэффициент Альтмана относится к числу наиболее распространенных. Однако, и он не лишен недостатка: согласно этой формуле, предприятия с рентабельностью выше некоторой границы становятся полностью «непотопляемыми» [2].

Такой метод, как «Четырехфакторная прогнозная модель» с отличающимся набором факторов, была построена в 1977 г. британскими учеными Р. Тафлером и Г. Тишоу, которые апробировали подход Альтмана на данных 80 британских компаний. Она имеет вид:

Х1 — отношение прибыли от реализации к краткосрочным обязательствам;

Х2 — отношение оборотных активов к сумме обязательств;

Х3 — отношение краткосрочных обязательств к сумме активов;

Х4 — отношение выручки к сумме активов.

Если величина Z-счета больше 0,3 — риск банкротства невелик, если меньше 0,2, то банкротство более чем вероятно [2, 3].

Метод по модели Спрингейта вычисляется по формуле:

А — рабочий капитал / общая стоимость активов;

В — прибыль к уплате налогов и процентов / общая стоимость активов;

С — прибыль к уплате налогов / краткосрочная задолженность;

D — объем продажи / общая стоимость активов.

Считается, что точность прогнозирования банкротства по этой модели составляет 92%, тем не менее со временем этот показатель уменьшается. Если

В международной практике также используется двухфакторная модель. Для нее выбирают два ключевых показателя, от которых зависит вероятность банкротства организации:

Х1 — показатель текущей ликвидности;

Х2 — показатель удельного веса заемных средств в активах.

Формула двухфакторной модели имеет вид:

Если Z2 0, вероятность банкротства высокая [3].

Метод бальной оценки (показатель Аргенти). Согласно данной методике, исследование начинается с предположений, что:

1. Идет процесс, ведущий к банкротству.

2. Процесс этот для своего завершения требует нескольких лет.

3. Процесс может быть разделен на три стадии:

а) недостатки. Компании, скатывающиеся к банкротству, годами демонстрируют ряд недостатков, очевидных задолго до фактического банкротства;

б) ошибки. Вследствие накопления этих недостатков компания может совершить ошибку, ведущую к банкротству (компании, не имеющие недостатков, не совершают ошибок, ведущих к банкротству);

в) симптомы. Совершенные компанией ошибки начинают выявлять все известные симптомы приближающейся неплатежеспособности: ухудшение показателей, признаки недостатка денег. Эти симптомы проявляются в последние два или три года процесса, ведущего к банкротству, который часто растягивается на срок от пяти до десяти лет.

Каждому фактору (недостатки подбора персонала, ошибки ведения бизнеса, симптомы упадка) присваивают определенное количество баллов (в соответствии с таблицей прогноза по Аргенти) и рассчитывают агрегированный показатель — А-счет, который может быть выражен либо нулем, либо количеством баллов согласно таблице, промежуточные значения не допускаются [2].

В завершение необходимо отметить, что применение зарубежных моделей к финансовому анализу отечественных предприятий требует осторожности, так как они не учитывают специфику бизнеса (например, структуру капитала в различных отраслях, экономическую ситуацию в стране и различия в законодательной и информационной базе). В связи с этим возникает необходимость в разработке отечественных моделей прогнозирования банкротства с учетом специфики отраслей и макроэкономической ситуации.

1. Законодавство Укра ї н и http://www. rada .gov.ua.

2 . Антикризисное управление: учеб. пособие / В.Д. Дорофеев, Д.Н. Левин, Д.В. Сенаторов, А.В. Чернецов — Пенза: Изд-во Пензенского института экономического развития и антикризисного управления, 2006.- 209.: Библиогр.: с. 206., с. 99-110.

3. Зевайкина С.Н. Диагностика вероятности банкротства организации, http://www.gaap.ru.

4. Терещенко О.О. Фінансова санація та банкрутство підприємств: Навч. посібник, – К: КНЕУ, 2004 – 412 с., с. 48-52.

Методы прогнозирования банкротства предприятия

экономические науки

- Алмазова Парвана Айваз кызы , студент

- Живайкина Дарья Сергеевна , студент

- Нечипоренко Людмила Владимировна , кандидат наук, старший преподаватель

- Поволжский государственный университет сервиса

-

Похожие материалы

Устойчивость предприятия на рынке зависит от принятия эффективных управленческих решений на основе получения информации о финансовом состоянии организации. Кроме того, имеют значимость качество и своевременность такой информации, что позволяет не только находить пути решения финансовых проблем, но и предвидеть кризисные явления. Таким образом, особое внимание уделяется совершенствованию механизма прогнозирования несостоятельности организации с целью предотвращения банкротства [9]. В российском законодательстве термин банкротство определяется, как признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и исполнить обязанность по уплате обязательных платежей.

Существует два признака банкротства:

- Не выплата обязательных платежей или денежных обязательств по истечению срока в 3 месяца после даты их назначенной выплаты;

- Если сумма обязательств превышает стоимость принадлежащего имущества.

На данный момент существует множество количество методик прогнозирования несостоятельности предприятия, однако методик, позволяющих наиболее точно спрогнозировать неблагоприятный исход, практически нет [2]. Целью данной статьи является дать краткий обзор основных методик прогнозирования банкротства, встречающихся в литературе.

Одной из простейших моделей прогнозирования вероятности банкротства считается двухфакторная модель, разработанная западным экономистом Альтманом. Она основывается на двух ключевых показателях, от которых зависит вероятность банкротства предприятия. Эти показатели умножаются на весовые значения коэффициентов, найденные эмпирическим путем, и результаты затем складываются с некой постоянной величиной (const), также полученной тем же способом. Если результат (С1) оказывается отрицательным, вероятность банкротства невелика. Положительное значение С1 указывает на высокую вероятность банкротства.

В американской практике выявлены и используются такие весовые значения коэффициентов:

- для показателя текущей ликвидности (покрытия) (Кп) = (-1,0736)

- для показателя удельного веса заемных средств в пассивах предприятия (Кз) = (+0,0579), постоянная величина = (-0,3877)

Модель принимает следующий вид:

С1= -0,3877-1,0 + 36Кп + 0,573Кз

Рассмотренная двухфакторная модель не обеспечивает всестороннюю оценку финансового состояния предприятия, а потому возможны слишком значительные отклонения прогноза от реальности. Для получения более точного прогноза американская практика рекомендует принимать во внимание уровень и тенденцию изменения рентабельности проданной продукции, так как данный показатель существенно влияет на финансовую устойчивость предприятия. Это позволяет одновременно сравнивать показатель риска банкротства (С1) и уровень рентабельности продаж продукции [7]. Если первый показатель находится в безопасных границах, и уровень рентабельности продукции достаточно высок, то вероятность банкротства крайне незначительная.

Затем в 1968 году Альтман предложил новый усовершенствованный метод вычисления индекса кредитоспособности или коэффициент Альтмана. Индекс кредитоспособности построен с помощью аппарата мультипликативного дискриминантного анализа и позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и не банкротов. Индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период. В общем виде индекс кредитоспособности (Z-счет) имеет вид:

Z=1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4+Х5,

Х1 — оборотный капитал/сумма активов;

Х2 — нераспределенная прибыль/сумма активов;

Х3 — операционная прибыль/сумма активов;

Х4 — рыночная стоимость акций/задолженность;

Х5 — выручка/сумма активов.Согласно этой модели, чем больше значение Z, тем меньше вероятность банкротства. Если Z

Список литературы

- Адрианова Д.Е. Банкротство предприятий // Вестник ВУиТ. — 2011. №23 — С.28-31.

- Журова Л.И., Шехтман А.Ю. Банкротство предприятий: причины и методы прогнозирования // Вестник ВУиТ. – 2011. №27 – С.31-37.

- Кузнецова Л.В., Негодяева К.Ю. Анализ современный концепций конкурентных стратегий предприятия//Школа университетской науки: парадигма развития. – 2013. – №2(9). – С.07 – 111.

- Морякова А.В. Экономическая деятельность предприятий сферы сервиса в условиях нестабильности: целесобразность прогнозной оценки// Школа университетской науки: парадигма развития. – 2014. – №1. – С.56 – 59

- Нечипоренко Л.В. Факторы, формирующие конкурентный потенциал предприятия// Современное состояние и перспективы развития научной мысли: сб. ст. международной научно-практической конференции (25 мая 2015г., г.Уфа) – Уфа: АЭТЕРНА, 2015. – С. 94-96.

- Слесаренко Г.В. Проблемы применения методик прогнозирования банкротства // Вестник УдмГУ. — 2010. №2-1 — С.38-45.

- Удалов А.А., Насакина Л.А. Концепция предпринимательского риска // Прорывные экономические реформы в условиях риска и неопределенности: сб. ст. международной научно-практической конференции (1 декабря 2014 г. г. Уфа). – Уфа: Аэтерна, 2014. С.137-140.

- Фёдорова Е.А., Гиленко Е.В., Довженко С.Е. Модели прогнозирования банкротства: особенности российских предприятий // Проблемы прогнозирования. — 2013. №2 — С.85-92.

- Шмидт Ю. Д., Мазелис Л. С. Прогнозирование банкротства предприятия // Вестник ТГЭУ. — 2012. №2 — С.87-94.

Электронное переодическое издание зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор), свидетельство о регистрации СМИ — ЭЛ № ФС77-41429 от 23.07.2010 г.

Соучредители СМИ: Долганов А.А., Майоров Е.В.

Прогнозирование банкротства

- Предпринимательское право и предпринимательская деятельность

- Предпринимательские правоотношения

- Субъекты предпринимательского права

- Субъекты предпринимательской деятельности

- Малое предпринимательство

- Государственное регулирование предпринимательской деятельности

- Классификация предпринимательских рисков

Прогнозирование банкротства

Известны два основных подхода к прогнозированию банкротства. Первый — количественный — базируется на финансовых данных и включает оперирование некоторыми коэффициентами. Второй — качественный — исходит из данных по обанкротившимся компаниям и сравнивает их с соответствующими данными исследуемой компании. Метод интегральной балльной оценки несет в себе черты как количественного, так и качественного подхода.

Учеными Казанского государственного технологического университета была разработана методика прогнозирования банкротства с учетом специфики отраслей. Расчет класса кредитоспособности связан с классификацией оборотных активов по степени их ликвидности.

В Сбербанке РФ была разработана методика, позволяющая установить рейтинг заемщиков. Рассчитывается ряд показателей, характеризующих платежеспособность организации. Определение динамики оценочных показателей позволяет установить возможность возникновения критической ситуации.

Коэффициент Альтмана (Z-коэффициент). Позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и небанкротов. Z-коэффициент имеет серьезный недостаток: его можно использовать лишь в отношении крупных кампаний.

Британский ученый Таффлер предложил в 1977 г. четырехфакторную прогнозную модель, которая включает измерение прибыльности, соответствия оборотного капитала, финансового риска и ликвидности.

Финансовый аналитик Уильям Бивер предложил исследовать тренды показателей для диагностики банкротства. Значения показателей сравниваются с их нормативными значениями для трёх состояний фирмы: для благополучных компаний, для компаний, обанкротившихся в течение года, и для фирм, ставших банкротами в течение пяти лет.

Французы Ж. Конан и М. Голдер разработали модель, позволяющую оценить вероятность задержки платежей фирмой. Наибольшую роль играет показатель отношения финансовых издержек к выручке от реализации. Влияние этого фактора превышает совокупное влияние всех остальных.

Отечественный вариант интегральной балльной оценки финансовой устойчивости предложил B.Ковалев. Данный вариант учитывает комплексный показатель, в котором значения весовых множителей выражают степень значимости каждого коэффициента.

Методы прогнозирования возможного банкротства предприятия

В мировой финансовой практике наибольшее распространение получили два подхода к прогнозированию возможного банкротства организации:

1) выявление неудовлетворительной структуры баланса на основе системы критериев оценки возможного банкротства.

2) модели Эдварда Альтмана (двух- и пятифакторная).

В нашей стране выбрана первая модель. Согласно закону «О несостоятельности (банкротстве)» внешним признаком банкротства является приостановка текущих платежей или неспособность погасить долговые обязательства в течение трех месяцев со дня наступления срока платежа. В конкретных обстоятельствах это проявляется в неспособности предприятия в указанный выше срок удовлетворить требования кредиторов в объеме не менее 100 тыс. руб. поставщикам, в бюджет, и т.п.

Для выявления неудовлетворительной структуры баланса определяют следующие финансовые коэффициенты и устанавливают их предельные значения:

1) коэффициент текущей ликвидности (должен быть не менее 2);

2) коэффициент обеспеченности собственными оборотными средствами (должен быть не менее 0,1) и представляет собой отношение собственных оборотных средств к общей стоимости оборотных средств предприятия.

В случаях, когда эти коэффициенты больше нормативных значений рассчитывают коэффициент утраты платежеспособности (Куп), в случае, если они меньше нормативных значений рассчитывают коэффициент восстановления платежеспособности (Квп). Коэффициент утраты платежеспособности рассчитывается на период, равный 3 месяца, а коэффициент восстановления платежеспособности — на период 6 месяцев.

Если Куп принимает значение менее 1, то это свидетельствует о том, что у предприятия в ближайшие 3 месяца появляется угроза утраты платежеспособности.

Если Квп принимает значение более 1, то это свидетельствует о том, что у предприятия в ближайшие 6 месяцев имеется реальная возможность восстановления платежеспособности.

В международной практике для определения признаков банкротства предприятий используются модели Э. Альтмана, где производится расчет индекса кредитоспособности (Z — счет).

Двухфакторная модель Э. Альтмана. Для нее выбирают два ключевых показателя, от которых зависит вероятность банкротства предприятия. Для определения итогового показателя вероятности банкротства используют коэффициент текущей ликвидности и показатель удельного веса заемных средств в активах. Они перемножаются на соответствующие константы — определенные практическими расчетами весовые коэффициенты (а, в, у).

В результате получают следующую формулу:

Если в результате расчета значение Z 0, то существует высокая вероятность банкротства предприятия. Двухфакторная модель в целом не обеспечивает комплексную оценку финансового положения организации, поэтому зарубежные аналитики используют пятифакторную модель Э. Альтмана.

Пятифакторная модель Э. Альтмана представляет собой линейную дискриминантную функцию, коэффициенты которой

где СОК — собственный оборотный капитал;

НП — нераспределенная прибыль;

ОП — операционная прибыль;

Ца — рыночная цена обычных и привилегированных акций;

В — объем продаж;

А — все активы предприятия.

Уровень угрозы банкротства предприятия в модели Альтмана оценивается по следующей шкале (табл.9.1)

Шкала оценки уровня угрозы банкротства предприятия

Методы прогнозирования банкротства предприятия

Банкротству предшествует полоса финансовых затруднений и связанное с этим ухудшение финансового состояния предприятия. Поэтому банкротство можно заранее спрогнозировать и принять соответствующие меры но его предотвращению. Существует большое количество методов прогнозирования финансового состояния предприятия с позиции его потенциального банкротства.

Одним из основных методов является оценка возможного банкротства предприятия путем финансового анализа конкретных параметров его деятельности, характеризующих финансовое состояние данного предприятия и отражающих в настоящее время в концентрированном виде угрозу банкротства предприятия в будущем периоде. Основу анализа составляет сравнение фактических значений показателей с плановыми или установленными в нормативных документах за определенный период времени и расчет возможных отклонений в динамике. Если в процессе анализа выявляется рост размера негативных отклонений, то это сигнализирует об опасности банкротства.

Основным достоинством данного метода является возможность определения угрозы банкротства предприятия уже на ранней стадии ее возникновения и принятия своевременных и эффективных мер по нейтрализации негативных явлений. Таким образом, этот метод носит предупредительный характер.

Постановлением Правительства РФ от 20 мая 1994 г. № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» установлена система критериев для определения неудовлетворительной структуры баланса неплатежеспособного предприятия. Неплатежеспособность предприятия и наличие неудовлетворительной структуры баланса не означает признания его банкротом. Эти показатели имеют индикативный характер, показывая собственнику имущества неустойчивость его финансового состояния.

Структура баланса предприятия признается неудовлетворительной, а предприятие неплатежеспособным, если выполняется одно из следующих условий:

- 1) коэффициент текущей ликвидности (текущие активы к текущим обязательствам) на конец отчетного периода меньше 2;

- 2) коэффициент обеспеченности собственными оборотными средствами (собственные оборотные средства к стоимости запасов и затрат) меньше 0,1.

При неудовлетворительной структуре баланса для определения ближайших перспектив в финансовом состоянии анализируемого предприятия необходимо рассчитать коэффициент восстановления (утраты) платежеспособности (КШ11.П). Он рассчитывается но формуле

где К»к» — расчетный коэффициент текущей ликвидности; ^»л.нор»

нормативный коэффициент текущей ликвидности.

Этот показатель является условно-расчетным и показывает возможности предприятия восстановить свою платежеспособность в течение шести месяцев. Алгоритм его расчета приводится в нормативных документах и заключается в следующем:

где Кгсклк — фактическое значение коэффициента текущей ликвидности на конец отчетного периода; К1СК — фактическое значение коэффициента текущей ликвидности на начало отчетного периода; б — период восстановления платежеспособности (месяцев); Т — отчетный период (месяцев);

2 — нормативное значение коэффициента текущей ликвидности.

Если значение коэффициента восстановления меньше 1, то предприятие в ближайшие шесть месяцев не в состоянии восстановить свою платежеспособность.

Если значение коэффициента восстановления больше 1, то существует реальная возможность для предприятия восстановить свою платежеспособность. В этом случае принятие решения о признании структуры баланса предприятия неудовлетворительной, а самого предприятия — неплатежеспособным откладывается на срок до шести месяцев.

Если структура баланса является удовлетворительной, для проверки финансовой устойчивости предприятия может рассчитываться коэффициент утраты платежеспособности (Кутр) на срок три месяца, который определяется по формуле

Если коэффициент утраты платежеспособности больше 1, то в ближайшие три месяца предприятие имеет реальную возможность сохранить свою платежеспособность. Но если коэффициент меньше 1, то предприятию угрожает потеря платежеспособности.

По итогам проведенных расчетов может быть принято одно из следующих решений:

- 1) о признании структуры баланса предприятия неудовлетворительной, а предприятия — неплатежеспособным;

- 2) о реальной возможности предприятия-должника восстановить свою платежеспособность;

- 3) о реальной возможности утраты предприятием своей платежеспособности.

Некоторые предприятия оказываются неплатежеспособными но причине задолженности государства перед ними. Под, задолженностью государства понимаются не исполненные в срок обязательства полномочного органа государственной власти или субъекта Российской Федерации но оплате заказа, размещенного на данном предприятии и являющегося для него обязательным к исполнению. В этом случае оценка текущей ликвидности предприятия основывается на предположении о своевременном погашении государством задолженности предприятию и рассчитывается по формуле

где ТА — текущие актины;

ТО — текущие обязательства; ГЗ — сумма государственной задолженности; 2 — сумма платежей но обслуживанию задолженности государства перед предприятием.

Сумма платежей но обслуживанию задолженности государства перед предприятием определяется но формуле

где р< - объем государственной задолженности по 1-му неисполненному обязательству государства; С, — период задолженности но 1-му, непогашенному обязательству государства; 5, — годовая ставка рефинансирования ЦБ РФ; п — количество обязательств государства перед предприятием.

Таким образом, платежеспособность предприятия определяется но скорректированному коэффициенту текущей ликвидности. Неплатежеспособность предприятия будет зависеть от государственной задолженности, если значение скорректированного коэффициента текущей ликвидности не меньше 2. Неплатежеспособность предприятия не признается зависящей от государственной задолженности, если значение скорректированного коэффициента текущей ликвидности меньше 2.

Данная методика оценки неплатежеспособности предприятия является достаточно простой и доступной, так как все необходимые показатели содержатся в отчетности предприятия, расчеты осуществляются в короткие сроки, а результаты являются наглядными для всех групп пользователей. Однако она имеет и ряд недостатков, которые существенно влияют на точность и качество производимых расчетов. Такими недостатками являются, прежде всего, моментальный характер исследуемых показателей (они берутся на начало и конец отчетного периода, при этом не учитывается их динамика внутри года) и экстраполяционный характер коэффициента восстановления (утраты) платежеспособности: при его расчете тенденции изменения показателя текущей ликвидности в отчетном периоде автоматически переносятся на будущий период, не учитывая при этом возможность осуществления предприятием мероприятий но восстановлению своей платежеспособности. Более правильным было бы рассчитывать его на базе финансового прогноза деятельности предприятия на предстоящий период:

По мнению многих аналитиков, установление критерия коэффициента текущей ликвидности равным 2 является существенно завышенным, так как этот показатель не учитывает реальной экономической ситуации в России и отраслевых особенностей деятельности предприятия.

Одним из методов, позволяющих предотвратить ситуацию банкротства, является анализ финансовых потоков. В ходе этого анализа рассматриваются четыре группы показателей:

- 1) поступления средств;

- 2) расходы;

- 3) сальдо поступлений и расходов;

- 4) наличие средств на счете.

Если последний показатель в каком-либо периоде является отрицательной величиной (но прогнозу), это сигнализирует о возможном появлении долгов, что в свою очередь может привести к банкротству. Фактически это первый признак банкротства.

Второй признак банкротства связан с нерациональным использованием заемных средств. Если размер полученных заемных средств равен или меньше размера возвращенных заемных средств, то они фактически не используются в обороте предприятия для его производственно-хозяйственной деятельности. При этом плата за кредит уменьшает размер собственных средств, что приводит к убыткам и банкротству.

В некоторых странах угроза несостоятельности предприятия имеет место в том случае, если предприятие-должник в момент наступления срока платежа будет не в состоянии его осуществить, так как имеет отрицательное сальдо полученных и исходящих выплат.

Метод анализа финансовых потоков имеет свои положительные и отрицательные стороны. Его преимущество — простота и наглядность расчетов. Однако предприятию сложно запланировать с определенной точностью объемы и сроки предстоящих поступлений и выплат денежных средств на длительную перспективу, особенно в случае непредвиденных отклонений от показателей финансовых планов и прогнозов.

Другим методом, распространенным в экономически развитых странах, является использование системы критериев, но которым можно распознать признаки надвигающегося банкротства и принять соответствующие решения, позволяющие его избежать. В каждой стране существуют специально разработанные рекомендации, содержащие перечень таких показателей. Все эти индикаторы можно разделить на две группы.

К первой группе относятся показатели, свидетельствующие о реальных финансовых затруднениях, которые могут трансформироваться в банкротство предприятия в будущем периоде в случае непринятия кардинальных мер. В качестве таких показателей можно выделить следующие:

■ увеличивающиеся потери и убытки в ходе производственно-хозяйственной деятельности предприятия;

■ рост сверхнормативных и ненужных товарно-материальных ценностей и производственных запасов;

■ наличие значительного удельного веса физически и морально устаревшего производственного оборудования;

■ рост просроченной кредиторской и дебиторской задолженности;

■ постоянные нарушения договорных обязательств и платежной дисциплины;

■ недостаток оборотных средств;

■ хроническая нехватка финансовых ресурсов для обеспечения хозяйственной деятельности, связанная с уменьшением поступлений денежных средств от хозяйственных операций, что ведет к увеличению доли долгосрочных и краткосрочных займов в структуре капитала предприятия;

■ неправильная реинвестиционная политика;

■ неблагоприятные изменения в портфеле заказов;

■ затруднения в получении кредитов банка;

■ падение рыночной цены ценных бумаг, выпускаемых предприятием, и др.

Во вторую труппу входят показатели, неудовлетворительное значение и динамика которых не всегда приводит к значительному ухудшению финансового состояния предприятия и тем более к банкротству. Однако в случае их игнорирования или при неблагоприятных для предприятия условиях угроза банкротства может стать реальной. В качестве таких показателей можно выделить следующие:

■ недостаточная диверсификация деятельности предприятия;

■ нарушение ритмичности производственного процесса;

■ слабый учет достижений НТП в производстве, низкий уровень технической оснащенности;

■ нестабильные доходы предприятия;

■ авантюристическая финансовая политика руководства предприятия;

■ уменьшение дивидендных выплат и др.

Достоинством этого метода является системный подход, простота и доступность для предприятий любых отраслей. Один из недостатков — субъективность, так как финансовый менеджер должен, основываясь на своей интуиции и знаниях, оценить сложившуюся ситуацию и принять соответствующее решение. Кроме того, существуют большие сложности при принятии решения в условиях многокритериальной задачи. Многие из этих показателей не являются финансовыми и не могут быть точно рассчитаны количественно. Кроме бухгалтерской информации для анализа требуются также дополнительные сведения из других источников. Тем не менее учет и анализ данных показателей в практике прогнозирования банкротства имеет очень важное значение.

Для оценки вероятности банкротства в зарубежной практике широко используются количественные методы — 7-модели, разработанные Эдвардом И. Альтманом в 1968 г. Модель Альтмана представляет собой дискриминантную линейную функцию с различным числом переменных. В зависимости от этого различают двух-, пяти- и семифакторные модели. Параметры дискриминантной функции (а, Ьи Ьъ 63. Ь») рассчитываются путем статистической выборки по обанкротившимся или избежавшим банкротства фирмам.

В качестве переменных используют финансовые коэффициенты, характеризующие деятельность предприятия. Таи, например, в двухфакторной модели переменными величинами являются коэффициент текущей ликвидности (или коэффициент покрытия) и коэффициент концентрации заемных средств (доля заемного капитала в общей сумме источников).

Двухфакторная модель Э. Альтмана представляет собой следующую функцию:

где К, — коэффициент текущей ликвидности;

К2 — коэффициент концентрации наемных средств.

Чем выше значение Z, тем больше вероятность банкротства. При Z = О вероятность банкротства в течение ближайших двух лет гипотетически равна 50%. При Z 0 вероятность банкротства увеличивается и начинает превышать 50%.

Достоинством данной модели является простота, а главным недостатком — невысокая точность прогноза, так как здесь не учитывается влияние множества других важных факторов па финансовое состояние предприятия.

К сожалению, эта модель не подходит для российской практики, так как значения параметров данной функции рассчитаны исходя из статистической отчетности зарубежных стран. Для адаптации модели необходимо произвести пересчет указанных параметров на базе статистики обанкротившихся предприятий в России.

С целью устранения недостатков двухфакторной модели Э. Альтманом была разработана пятифакторная модель прогнозирования банкротства, которая широко применяется на практике в настоящее время и имеет следующий вид:

где К, — отношение собственных оборотных средств к сумме активов; К2 — отношение нераспределенной прибыли к сумме активов; К3 — отношение балансовой прибыли (до уплаты налогов и процентов) к сумме активов;

К4 — отношение рыночной стоимости обыкновенных и привилегированных акций к балансовой оценке заемного капитала (долгосрочного и краткосрочного);

К5 — отношение выручки от реализации к сумме активов.

Согласно этой модели, чем больше значение 2, тем меньше вероятность банкротства. Если 2